Revue du tableau macroéconomique et la façon dont celui-ci détermine les décisions d'investissement dans l’obligataire.

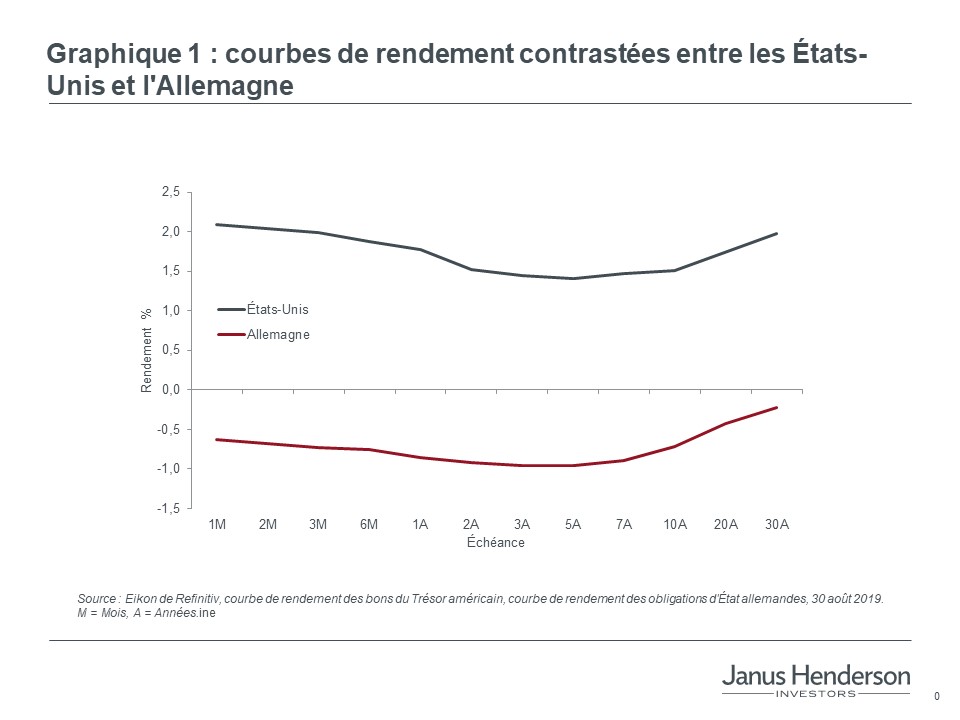

Dans l’ensemble, nous évitons l'Europe tant sur le plan des taux que du crédit. En effet, l’Europe, avec ses taux d'intérêt qui baissent et deviennent de plus en plus négatifs, est l'incarnation même du dysfonctionnement. Cinq ans se sont écoulés depuis le soi-disant coup de pouce temporaire pour la zone euro, pourtant la Banque centrale européenne (BCE) n'a toujours pas atteint ses objectifs et devrait même baisser ses taux davantage. La BCE est, de fait, à court de munitions, et, plutôt que d’aider l’économie, toute nouvelle mesure de relance/politique de taux négatifs/assouplissement quantitatif (QE), ne devrait, à notre avis, que fausser davantage les marchés. Les marchés obligataires européens (notamment en Allemagne) nous disent que le cycle touche à sa fin, que la BCE est en retard et qu’elle semble de moins en moins efficace.

Les tensions en zone euro se sont accrues, avec notamment l'émergence d'un gouvernement de coalition italien qui s'efforce de réduire les impôts et d’augmenter les dépenses sans guère s'inquiéter de la croissance des déficits. Compte tenu de l'augmentation du risque italien, nous pensons qu'il sera difficile pour la BCE d'éviter de nouvelles mesures de relance. Nous prévoyons qu’en 2019 la croissance et l'inflation européennes resteront en deçà des attentes du fait des rigidités structurelles des marchés du travail et des produits. En termes de positionnement, nous nous sommes attachés à identifier de meilleures opportunités ailleurs, qui offrent non seulement des rendements plus élevés, mais aussi de meilleures opportunités ajustées du risque dans des régions telles que les États-Unis, l'Australie et l'Asie hors Japon. Notre allocation au Royaume-Uni se fait sur une base tactique. Nous sommes convaincus qu'il existe bon nombre d'opportunités, mais avec le Brexit qui se profile, nous restons prudents en veillant à ne pas ajouter de volatilité aux stratégies de façon inconsidérée.

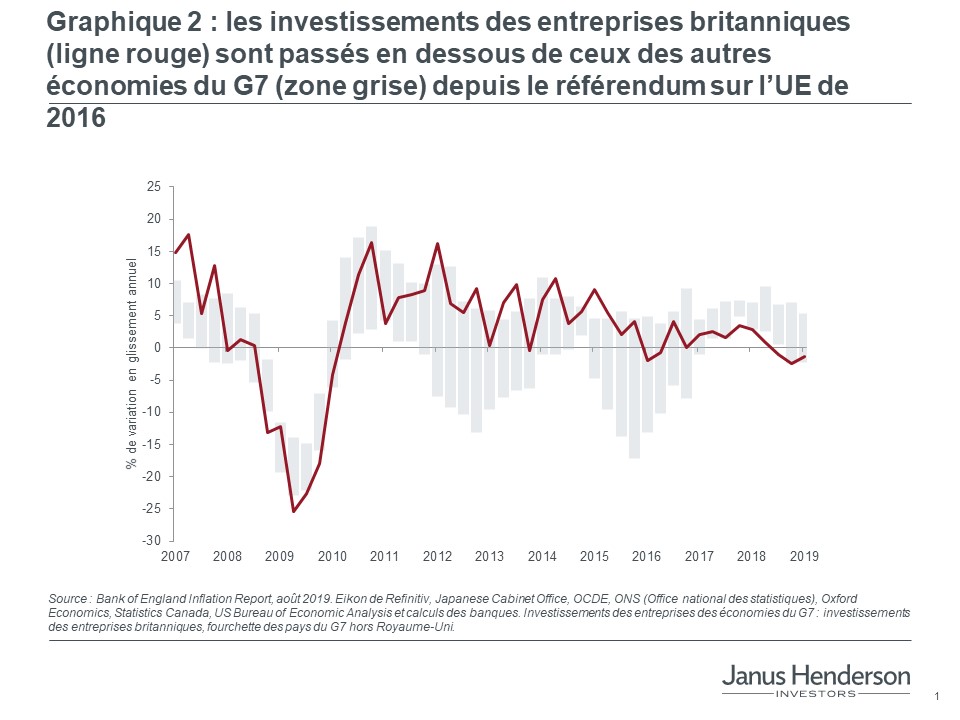

L'incertitude politique s'est rapidement accrue à mesure que les États-Unis agissent avec plus d’imprévisibilité. Or, ceci échappe au contrôle des banques centrales, de sorte que les entreprises ont moins confiance dans l'environnement dans lequel elles opèrent. Nous avons assisté à une baisse continue des investissements des entreprises au Royaume-Uni depuis le référendum sur le Brexit. Les différends commerciaux américains ont un effet similaire et les entreprises du monde entier renoncent à investir tant que la situation ne se clarifie pas. Il en résulte des effets de second tour qui, conjugués à la faiblesse des données monétaires, signifient que la croissance mondiale devrait rester faible jusqu'au deuxième trimestre 2020.

Certains observateurs du marché ont comparé le conflit sino-américain à la guerre commerciale entre les États-Unis et le Japon qui a duré toute la décennie des années 1980. Toutefois, si la guerre commerciale actuelle pourrait effectivement prendre un certain temps à se résoudre, la Chine et les États-Unis ont beaucoup plus à perdre en ne parvenant pas à un accord que le Japon et les États-Unis il y a quelques décennies. Nous ne sommes pas convaincus de la nature structurelle des tensions commerciales et estimons qu’elles relèvent plutôt du bruit de court terme.

Les obligations, quant à elles, sont moins sensibles que les actions aux fluctuations du commerce et des bénéfices à court terme. Une période prolongée de faible croissance économique et de faible inflation peut se révéler être un environnement relativement confortable pour les obligations d’entreprises. La volte-face des banques centrales en faveur d'une politique monétaire plus accommodante devrait faciliter le refinancement des entreprises, de sorte que l'on peut s’attendre à ce que le cycle du crédit s'allonge davantage et que les défauts restent contenus.

Les bénéfices des entreprises devraient mieux se maintenir que le marché ne le prévoit, même si le commerce mondial reste un facteur essentiel. C'est dans les secteurs faisant face à des problèmes structurels, comme le commerce de détail, l'énergie et les composants automobiles, que nous percevons le plus de pression sur la solvabilité. Nous constatons également des différences sur le plan géographique, avec des niveaux d’endettement (ratio dette/excédent brut d’exploitation) en hausse pour le high yield européen et l’investment grade américain, tandis qu’ils sont en baisse pour le high yield américain et l’investment grade européen par rapport aux niveaux enregistrés il y a deux ans.

Nous étions précédemment plus conciliants que le consensus du marché en ce qui concerne la trajectoire future des taux à court terme, mais les marchés intègrent désormais des baisses multiples de la part de la Fed au cours de l'année à venir. La Fed a, comme prévu, réduit ses taux de 0,25 % en juillet 2019, mais a déçu les marchés en communiquant sur une probabilité plus faible de baisses additionnelles. Nous pensons qu’en définitive le marché devrait contraindre la Fed à de nouvelles baisses de taux d'intérêt, en revanche, parler de taux d'intérêt zéro aux États-Unis dans un avenir proche est très peu réaliste.

L'objectif de Donald Trump étant de faire avancer son programme économique, il fera tout ce qui est en son pouvoir pour obtenir des taux plus bas et des marchés actions plus élevés. Nous considérons que la volatilité des échanges commerciaux participe à l’impasse politique entre Washington et la Fed (comme en témoigne le récent article de Bill Dudley, ancien président de la Réserve fédérale de New York, qui a ouvertement suggéré que la Fed ne devrait pas appuyer Trump dans sa guerre commerciale). Les gains de marché sont déterminés par les anticipations des politiques des banques centrales, de sorte qu'il y a peu de place pour la déception. Nous ne sommes pas persuadés que la Fed ait assez d’audace pour décevoir le marché, et pensons plutôt qu'elle devrait baisser ses taux lorsque le marché le lui demandera.

Il est peu probable que la Fed s'engage dans un nouveau cycle d'assouplissement quantitatif, préférant stimuler l'économie avec des taux d'intérêt plus bas. Cela devrait contraster avec l'Europe, où nous assistons à un retour de l’assouplissement quantitatif.

Les performances passées ne préjugent pas des performances futures. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

A des fins promotionnelles.