On parle beaucoup de la «nouvelle normalité» dans tous les aspects de nos vies, mais quel en est l’impact sur les obligations?

Un peu plus de deux mois se sont écoulés depuis la violente correction des marchés mondiaux suite à la progression de la pandémie de COVID-19. On parle beaucoup de la «nouvelle normalité» dans tous les aspects de nos vies, mais quel en est l’impact sur les obligations? Nick Maroutsos, Dan Siluk et Jason England, co-gérants de la stratégie Janus Henderson Absolute Return Income, répondent à certaines des questions clés.

Pour en savoir plus sur la stratégie Absolute Return Income, cliquez ici.

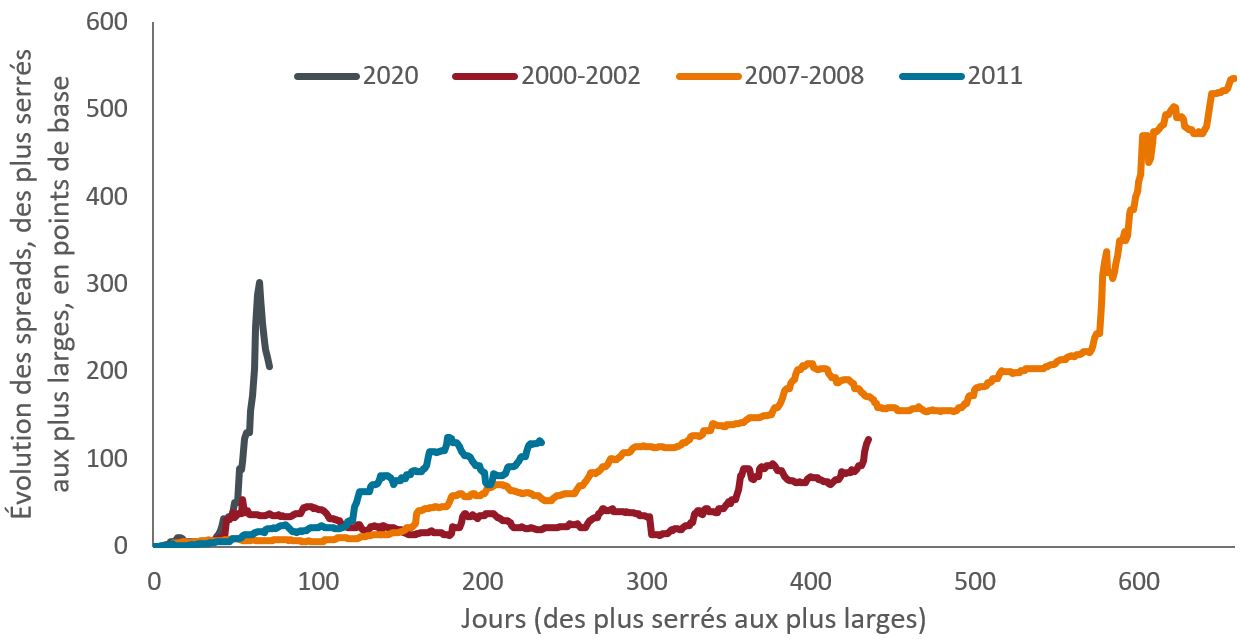

Non. Mais une nette amélioration a été observée au cours du dernier mois ou plus. Les écarts entre les cours acheteur et vendeur («bid/offer spreads») des obligations ont commencé à se resserrer, et si certains secteurs se rapprochent de niveaux plus normaux, des difficultés subsistent dans certains domaines. Bien que le terme «sans précédent» ait été largement utilisé ces dernières semaines, il est tout à fait approprié pour décrire le changement que nous avons constaté dans les spreads de crédit. Le graphique suivant le met bien en évidence par rapport aux périodes précédentes d'élargissement.

(spreads de crédit du segment investment grade américain)

Le graphique montre les spreads de crédit pour le segment investment grade américain. Le message clé à retenir est la rapidité avec laquelle la correction a eu un impact sur les spreads de crédit. Ils ont en effet augmenté de plus de 300 points de base en quelques jours seulement. Lors des périodes d'élargissement précédentes (la crise financière mondiale par exemple), les spreads se sont écartés beaucoup plus lentement, donnant ainsi le temps aux investisseurs de positionner leurs portefeuilles de manière plus défensive. Le temps était un luxe que personne n'avait cette fois-ci.

La liquidité s’est nettement améliorée dans plusieurs secteurs du segment investment grade au cours des dernières semaines. Les actions énergiques des banques centrales, la Réserve fédérale américaine (Fed) en tête, ont permis d'améliorer la liquidité et nous avons commencé à constater une nette amélioration du trading dans les deux sens et une plus grande activité des courtiers et des teneurs de marché. Les entreprises de la plupart des secteurs ont également commencé à se négocier plus activement, notamment sur le marché primaire. En Australie, les titres adossés à des créances hypothécaires (MBS) ont historiquement été moins liquides que les obligations d'entreprises, mais les récentes mesures de l'Office australien de la gestion financière (AOFM) ont soutenu ce segment du marché.

Eh bien oui... et non, selon la façon dont les actifs souverains sont utilisés dans un portefeuille. Utilisés comme couverture des actifs risqués, nous pensons que les allocations aux obligations souveraines offrent toujours une plus grande résilience que le crédit en cas de risque soutenu, donc dans ce cas les obligations d'Etats semblent supérieures. L'élargissement spectaculaire des spreads de crédit en mars-avril a toutefois eu pour effet de pousser les rendements des obligations d'entreprises à la hausse, tant en termes relatifs qu’absolus. Cela rend le crédit relativement plus attrayant du point de vue des performances à long terme. En d'autres termes, les investisseurs peuvent être davantage rémunérés qu'il y a quelques mois pour détenir du crédit.

En outre, le récent programme d’achat d'obligations d’entreprise de la Réserve fédérale américaine a soutenu le segment investment grade. Bien que le soutien aux sociétés ne soit pas explicite, l'achat d'obligations d'entreprises ayant une échéance de cinq ans ou moins apporte un support implicite aux investisseurs.

Techniquement, si l’on convient que le «marché» évalue de manière efficace le risque, alors oui. Les entreprises qui émettent des obligations aujourd'hui, par rapport à il y a quelques mois, doivent dans l’ensemble payer un coupon plus élevé aux investisseurs. Cela signifie donc que le marché évalue un degré de risque plus élevé, n'est-ce pas? Au niveau du marché au sens large (indice), il est difficile de dire le contraire.

L'incertitude qui entoure les bénéfices futurs des entreprises dans de si nombreux secteurs et industries entraînera sans aucun doute des problèmes pour certaines d'entre elles - et affectera non seulement leur capacité à assurer le service de leur dette, mais signifiera aussi de nouveaux coups durs pour leurs actionnaires. Et les émetteurs souverains, dont les niveaux d'endettement explosent suite aux aides et interventions successives visant à «soutenir» les économies en difficulté, ne sont pas à l'abri.

La sélectivité est donc devenue d'autant plus importante Nous évitons les entreprises des secteurs aux bêtas plus élevés et les plus touchées - comme les agences de réservation, l'énergie, les compagnies aériennes et automobiles, les croisiéristes, les entreprises de divertissements et du tourisme, y compris les hôtels. Nous privilégions plutôt les émetteurs dont nous pensons qu'ils ont des structures financières plus solides et plus résistantes. Nous avons évité la plupart des secteurs les plus touchés en raison de notre appétence moins importante pour le risque que les autres.

L’allocation d’actifs de notre portefeuille est demeurée largement inchangée. Notre positionnement était assez défensif au début de la crise avec un portefeuille détenant des obligations à courte échéance et de grande qualité (presque 100% investment grade) combiné à des niveaux de liquidités élevés. Selon nous, un profil d’échéance à court terme était et demeure clef. Nous avions maintenu ce positionnement la majeure partie de 2019, estimant à l'époque que les spreads de crédit étaient historiquement bas, et nous avons donc, par prudence, préféré les obligations à échéance plus courte, qui, lorsque les spreads s’élargissent retournent à leur valeur nominale bien plus rapidement que, par exemple, les obligations à 7 ou 10 ans. Ainsi, même si leur valeur baisse, ces obligations devraient finalement «rebondir» à leur valeur nominale dans un délai plus court, sous réserve qu’elles ne fassent pas défaut.

Tout bien considéré, nous préférons la partie la plus courte de la courbe des taux, surtout dans ce contexte où il sera difficile pour les banques centrales de relever les taux d'intérêt. Nous conservons plus de liquidités qu’à l’habitude, conscients du risque d'une nouvelle correction si les principaux marchés devaient connaître une «deuxième vague» d'infection par le COVID-19. Notre priorité reste la préservation du capital, et les opportunités d'investissement attrayantes que nous observons aujourd'hui devraient persister pendant un certain temps. Il ne nous semble donc pas nécessaire de nous «précipiter» pour redéployer les liquidités excédentaires.

Pour continuer à lire les analyses de nos équipes obligataires, cliquez ici.

Ecarts entre les cours acheteur et vendeur - la différence entre le prix le plus élevé qu'un acheteur est prêt à payer pour l'actif et le prix le plus bas qu'un vendeur est prêt à accepter.