Les petites entreprises européennes ont connu une année 2022 pour le moins catastrophique.

Même si la plupart des facteurs négatives restent présents, les raisons d’être optimistes ne manquent pas pour les investisseurs qui ont une vision à long terme. L’indice MSCI Europe Smaller Companies a chuté de -22,5%, une baisse supérieure à celle des grandes capitalisations qui ont accusé un repli de 9,5%1. Cela représente la pire performance annuelle depuis que les données comparatives sont compilées. Confrontés à une inflation élevée, à une augmentation des taux d’intérêt, à un ralentissement de la croissance et au conflit entre la Russie et l’Ukraine, les investisseurs pris d’une aversion au risque se sont débarrassés de la classe d’actifs.

Fait encourageant, les récents indicateurs économiques montrent que le pic d’inflation est peut-être derrière nous. Malheureusement, maîtriser l’inflation en relevant les taux a toujours un prix, notamment celui de freiner la croissance économique. Cela dit, les derniers chiffres, de la production industrielle allemande au taux de chômage historiquement bas, laissent penser que la récession anticipée pourrait être moins sévère que prévu. L’année 2023 restera toutefois difficile.

Dans ce contexte, nous pensons que les investisseurs se concentreront de plus en plus sur les fondamentaux bottom-up. Cela implique de faire le tri entre les entreprises qui mettent à exécution leur plan de croissance et celles qui n’y parviennent pas. L’important sera avant tout d’éviter les entreprises qui enregistrent des pertes ou celles qui sont spéculatives.

Les entreprises en croissance de qualité retrouvent également les faveurs des marchés après la ruée massive en 2022 des investisseurs vers les titres value. Dans les périodes de crise, les investisseurs ciblent généralement les entreprises qui peuvent compter sur une forte rentabilité, des flux de trésorerie élevés, une direction compétente, des standards ESG (environnement, social et gouvernance) sains, des barrières importantes à l’entrée, des moteurs de croissance uniques et un pouvoir de fixation des prix. A l’inverse, les entreprises qui sont très endettées ou dont les performances dépendent de facteurs exogènes pourraient finir par payer le prix fort.

La plupart des équipes de direction sont en mode crise depuis trois ans. La pandémie mondiale, les perturbations des chaînes d’approvisionnement et la flambée des prix des matières premières ont mis à l’épreuve de nombreux modèles économiques. La demande a fortement fluctué, tandis que la hausse des taux d’intérêt a pesé sur les bilans.

Au cours de cette période, les équipes de direction avisées qui disposent de la puissance de feu nécessaire ont continué d’investir. Nous pensons que ces dépenses porteront leurs fruits en 2023, lorsque les forts deviendront plus forts et les faibles resteront empêtrés dans la nasse.

Bachem est un exemple d’entreprise qui continue d’investir dans sa croissance. Cette société pharmaceutique spécialisée dans les peptides et cotée en Suisse, prévoit en effet d’augmenter considérablement ses capacités dans les deux prochaines années en investissant plus de 500 millions CHF (504 millions d’euros). Cela témoigne du niveau de confiance de la direction dans la capacité de la société à se développer. Citons également le cas de Komax, une autre entreprise suisse, spécialisée dans le traitement automatisé des câbles. Elle augmente également ses capacités de production et a fait main basse sur le numéro 2 mondial de son secteur. Ces décisions interviennent à un moment où la demande de câbles augmente dans les véhicules et le traitement des câbles est plus en plus automatisé.

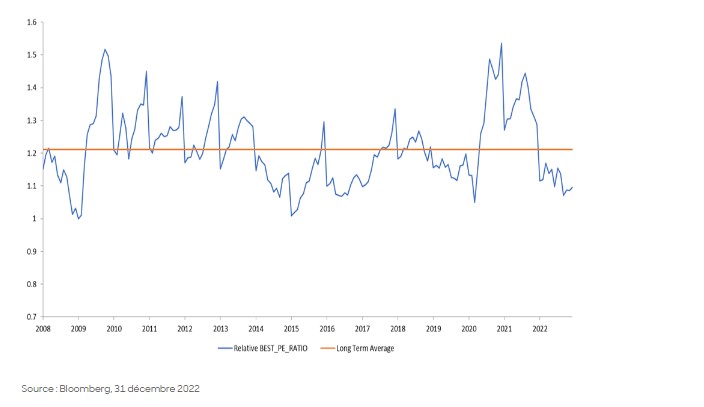

Parlons également des valorisations, les petites entreprises européennes se négociaient historiquement moyennant une surcote moyenne de 21%1 par rapport aux grandes grâce à leur potentiel de rentabilité et de croissance supérieur. Après une année 2022 catastrophique, l’écart est retombé à 9%. La forte rotation du marché en 2022 explique également que les titres de croissance se négocient en-deçà de leur moyenne historique. Ces valorisations pourraient donc représenter un point d’entrée intéressant pour les investisseurs de long terme.

L’histoire est de notre côté. Si les performances ne préjugent en rien des rendements futurs, certaines données montrent que les PME ont tendance à surperformer les grandes juste après une récession voire avant. De plus, après des périodes de sous-performance relative, 1999, 2007-08, 2011, 2018, les petites entreprises européennes ont enregistré une forte surperformance au cours des deux années suivantes (même plus longtemps au cours des années 2000)1. Nous ne voyons pas pourquoi il en serait autrement cette fois.

Les petites capitalisations européennes disposent-elles d’une capacité à rebondir? Selon nous, la réponse est oui. Certes, les pressions à court terme ne vont pas disparaître de sitôt, d’autant plus si une récession potentielle menace le continent. Pour autant, la plupart des conditions de nature à favoriser un rebond sont aujourd’hui réunies. Les entreprises de qualité investissent, ce qui devrait leur permettre de continuer à gagner des parts de marché. Les valorisations sont également favorables.

MSCI Les informations de MSCI sont réservées à votre usage interne et ne doivent être ni reproduites ni rediffusées sous quelque forme que ce soit et ne sauraient servir de base à ni être employées comme composante de quelconques instruments financiers, produits ou indices. Aucune des informations de MSCI n’est destinée à constituer des conseils sur des investissements ou une recommandation de prendre (ou de s’abstenir de prendre) une quelconque décision d’investissement et il ne faut pas y ajouter foi à ce titre. Les données historiques et les analyses ne doivent pas être interprétées comme une indication ou garantie d’une quelconque analyse ou prévision, ou d’un quelconque pronostic, de performances futures. Les informations de MSCI sont fournies «en l’état» et leur utilisateur supporte la totalité des risques découlant de l’emploi qui en est fait. MSCI, ses sociétés affiliées et toutes les autres personnes participant à ou concernées par la compilation, le calcul ou la création de quelconques informations de MSCI (désignées collectivement les Parties «MSCI») décline expressément toute garantie (y compris, de façon non limitative, toute garantie d’originalité, d’exactitude, d’exhaustivité, de ponctualité, d’absence de contrefaçon, de qualité marchande et d’adéquation à une finalité particulière pour ce qui a trait à ces informations. Sans aucune limitation de ce qui précède, aucune Partie MSCI quelle qu’elle soit ne pourra en aucun cas être tenue pour responsable d’un quelconque dommage direct, indirect, particulier ou accessoire, non plus que d’un quelconque préjudice moral assorti d’une pénalité, d’un préjudice indirect (y compris, de façon non limitative, un manque à gagner) ou d’un quelconque autre dommage (www.msci.com)