La croissance ne dépend pas que de conditions macroéconomiques. Elle est souvent portée par les révolutions technologiques.

Plus les choses changent, plus elles restent les mêmes. La Russie continue son assaut sur l’Ukraine, et les tensions persistent entre les États-Unis et la Chine. Sur le plan économique, nous sommes confrontés à l’inflation et à la hausse des taux d’intérêt, tandis que le coût de la vie devient un fardeau des plus en plus lourd.

Il n’est pas surprenant que les investisseurs restent prudents et court-termistes. Les horizons ont tendance à se rétrécir en période d’adversité. Et, après une décennie de forts rendements, les temps sont difficiles.

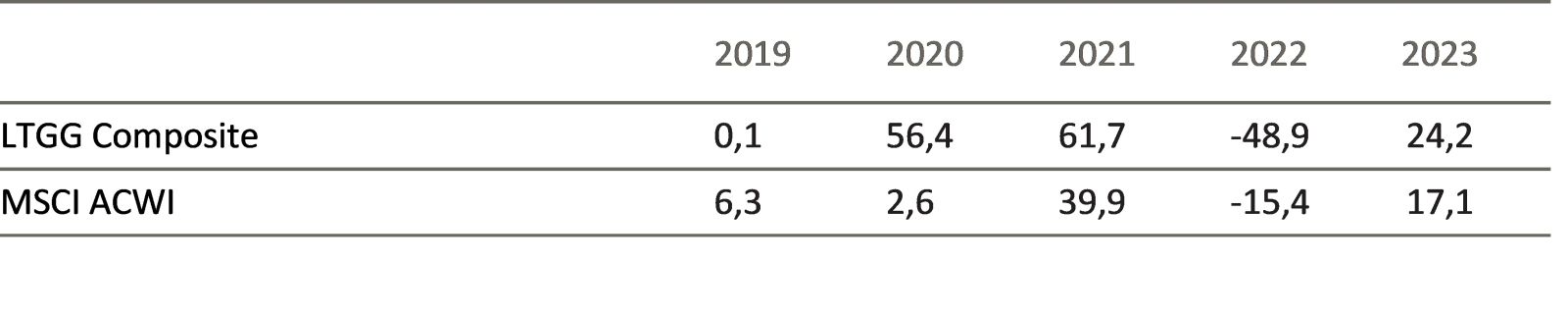

Pour autant, les performances à 5 et 10 ans sont généralement positives. Même si, les chiffres à court terme ne sont pas encourageants.

La croyance populaire veut que, dans un monde de taux d’intérêt plus élevés, les flux de trésorerie futurs devraient être actualisés et la croissance revue à la baisse.

Cette théorie a été appliquée indistinctement à travers les entreprises en croissance au cours des18 derniers mois. Dans certains cas, c’est justifié, mais dans d’autres, nous avons vu des déclassements malgré une solide progression opérationnelle. Nous avons déjà connu cela, comme le suggère le tableau ci-dessous.

Ces sociétés ont été des investissements à long terme exceptionnellement réussis malgré d’importantes périodes de faiblesse du prix des actions. Les actions de croissance ont montré des réactions réflexes face à la hausse des taux d’intérêt, entraînant des fluctuations de prix extrêmes, souvent infondées.

Par exemple, l’année dernière, le cours de l’action Netflix a chuté de 40% en deux jours après avoir perdu 200’000 abonnés sur 200 millions. En effet, l’idée que la croissance surpasse la valeur lorsque les taux d’intérêt baissent est un phénomène récent – il n’existe aucune preuve claire que ce soit vrai.

De nombreuses entreprises peuvent prospérer dans un environnement à taux d’intérêt élevés, en particulier celles qui se distinguent par leur capacité de disruption, leur avantage concurrentiel, de leur part de marché et leurs modèles d’affaires innovants.

Nous ne devrions jamais assumer aveuglément que ce qui a fonctionné dans le passé fonctionnera à nouveau. Cependant, il ne faut pas oublier que les bénéfices futurs et les flux de trésorerie sont essentiels, et que les cours des actions finiront par refléter ces fondamentaux. Il suffit d’une poignée d’opportunités en or pour générer des rendements exceptionnels.

Nous avons réévalué les entreprises que nous préférons pour comprendre si elles peuvent faire face à une inflation plus élevée. Dans la plupart des cas, la réponse est oui. Nos portefeuilles disposent de liquidités beaucoup plus importantes, d’avantages concurrentiels plus marqués, ce qui leur confère un meilleur pouvoir de fixation des prix par rapport à l’indice.

La décennie passée a été une période dorée pour la technologie grand public. Une ère de connectivité impulsée par les smartphones, ayant permis l’émergence d’une nouvelle génération de plateformes numériques qui ont transformé des pans entiers de l’économie, y compris les médias, le commerce de détail, les réseaux sociaux, le divertissement ou les jeux vidéo.

Ces entreprises sont passées du statut d’outsiders à celui de leaders du marché, mais leurs jours de gloire en termes d’investissement sont désormais loin derrière elles.

Dans un monde idéal, l’innovation devrait chercher à créer, non pas à détruire. Ainsi, les entrepreneurs ne devraient pas simplement chercher à remplacer les marchés existants, mais à en créer de nouveaux.

Si les moteurs de croissance de la dernière décennie passée étaient l’Internet, la téléphonie mobile et le logiciel, ceux de la décennie à venir seront basés sur les données et l’intelligence artificielle.

Ces technologies créent un pont entre le monde numérique et le monde physique. Nous avons déjà des caisses en libre-service dans les supermarchés et des véhicules autonomes sur la route. Et si l’IA se développait dans les usines, les hôtels et les hôpitaux?

Qui seront les bénéficiaires de ces nouveaux moteurs de croissance? Quels domaines révolutionneront-ils? Comment la société sera-t-elle bouleversée? Bien que nous n’ayons pas encore toutes les réponses, nous savons que nous devons garder l’esprit ouvert. Ces entreprises pourraient être très différentes de leurs prédécesseurs.

Pour certains, Baillie Gifford n’est qu’une société d’investissement dans les technologies. Pourtant, nous ne nous limitons pas à ce domaine. Quoi qu’il en soit, la technologie est aujourd’hui si omniprésente, que qualifier une entreprise d’entreprise technologique devient réducteur. Chaque entreprise est une entreprise technologique, mais toutes ne sont pas des entreprises de croissance.

Baillie Gifford est un investisseur axé sur la croissance à long terme, une croissance qui peut prendre différentes formes selon les périodes.

Il y a quinze ans, nos portefeuilles mondiaux détenaient des sociétés comme Vale, Petrobras et Rio Tinto alors que nous surfions sur le super cycle des matières premières, alimenté par l’urbanisation de la Chine.

A suivi la décennie des plateformes internet, durant laquelle des sociétés comme Facebook, Tencent et Alibaba ont pu se développer rapidement et sans grand besoin de capitaux.

Alors où recherchons-nous la croissance à présent? Nous misons sur des entreprises que nous estimons capables de répondre à une hausse significative de la demande pour leurs produits au cours de la prochaine décennie.

Bien qu’il soit impossible de prédire le futur, les changements structurels de longue durée sont quelque peu prévisibles.

La révolution verte va s’accélérer et des entreprises comme Northvolt (stockage d’énergie) et Climeworks (capture du carbone) pourraient devenir des leaders du marché.

Les défis posés par le vieillissement de la population et à l’augmentation des coûts de la santé pourraient être résolus en associant les données, l’IA et la génétique, qui trouveront des moyens de mieux lutter contre les maladies. Par exemple, plateforme MRNA de Moderna a joué un rôle important contre la Covid-19 et s’attaque maintenant au cancer.

Si l’e-commerce peut sembler avoir perdu de l’élan après la pandémie, la numérisation des services devrait se poursuivre. L’offre Cloud d’Amazon AWS, et Nvidia et ASML, avec leurs technologies de puce, sont en pole position. Il y a aussi Duolingo, une application d’apprentissage des langues qui devrait atteindre des capacités semblables à celles des êtres humains dans trois à cinq ans.

Aucun de ces changements ne dépend de l’environnement des taux d’intérêt, de la santé du secteur bancaire américain ou à de l’accès à un capital bon marché. En investissant sur la base de changements structurels, nous pouvons éviter les vents de panique boursiers.

Notre objectif est de dénicher les gagnants de demain. Les meilleurs d’entre eux peuvent générer des rendements significatifs aux actionnaires qui n’ont pas froid aux yeux dès que la brise se lève.

.jpg)