Dans notre Livre blanc précédent, nous avons examiné les trois étapes clés de l’exposition des régimes de retraite à cotisations définies (CD) aux marchés privés: évaluation de l’adéquation des actifs privés aux besoins spécifiques d’un régime; détermination d’une allocation cible raisonnable alignée sur la tolérance au risque, sur les objectifs de rendement et sur le budget d’illiquidité; et contrôles préalables rigoureux pour sélectionner les fonds et les gérants les plus appropriés.

Cette analyse se situait dans un contexte de changements croissants dans le paysage de l’investissement des régimes à cotisations définies, évolution qui s’est accélérée ces derniers mois.

Investir pour la croissance

Plusieurs initiatives du gouvernement britannique encouragent activement les régimes de retraite d’entreprise à allouer une plus grande partie de leur capital à des stratégies d’investissement à long terme susceptibles d’améliorer la croissance économique à long terme. Il s’agit notamment du Mansion House Accord et du projet de loi sur les régimes de retraite, qui visent respectivement à favoriser une augmentation des investissements des régimes à cotisations définies sur les marchés privés et à proposer des réformes structurelles pour rendre ce processus plus viable à long terme.

L’orientation stratégique est claire: la politique s’aligne sur les pratiques d’investissement afin d’encourager les régimes à cotisations définies à explorer le potentiel de rendement à long terme des marchés privés, afin de soutenir la croissance économique à long terme et, plus important encore, d’améliorer les résultats pour des millions d’épargnants de ces régimes.

Ce dernier point est essentiel et reflète la question fondamentale à laquelle sont confrontés les fiduciaires: l’inclusion des marchés privés dans leur stratégie d’investissement par défaut améliorera-t-elle les perspectives de retraite des affiliés? Ou, pour le dire plus simplement: le jeu en vaut-il la chandelle?

Comprendre les compromis

Nous savons que les placements sur les marchés privés visent généralement – et ont historiquement généré sur presque toutes les périodes à long terme, en moyenne – des rendements supérieurs à ceux de leurs homologues sur les marchés cotés. Cet écart s’explique par la prime d’illiquidité et de complexité, ainsi que par une plus grande diversité d’opportunités et de sources d’alpha.

Nous savons également que les marchés privés impliquent généralement de frais plus élevés, et présentent des complexités spécifiques et des risques supplémentaires pour les investisseurs.

Dans le but de comprendre comment cela se traduit concrètement pour les affiliés, nous avons conçu une étude de cas hypothétique, en utilisant des projections d’investissement réelles relatives à des fonds réels. L’objectif est de mettre en évidence les avantages potentiels à la retraite pour les épargnants réels qui peuvent être obtenus en intégrant les marchés privés dans une stratégie d’investissement par défaut.

Présentation de Lucy

Lucy est une nouvelle embauchée au poste de consultante junior chez le sponsor de notre fonds de pension hypothétique. Elle gagne 35'000 livres par an et son épargne retraite s’élève actuellement à 10'000 livres, un montant qui augmentera grâce à ses cotisations annuelles et à celles de son employeur, soit 10% par an.

Par souci de simplification, on suppose que le salaire de Lucy augmente de 3,5% par an et que son taux de cotisation reste fixé à 10% tout au long de la phase d’accumulation, qui s’étend sur 40 ans à partir de ce point de départ pour lui permettre de prendre sa retraite à 65 ans.

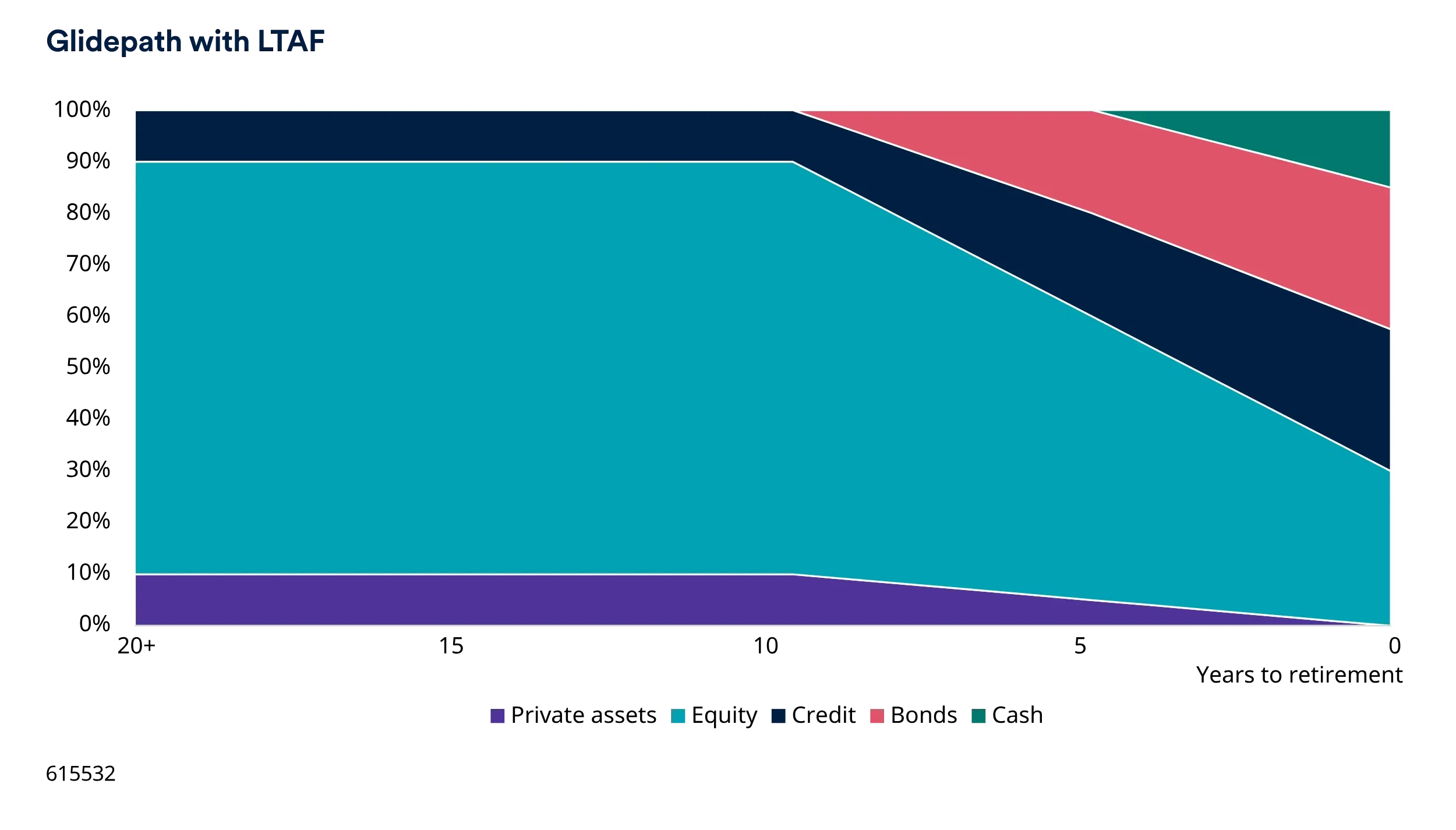

La stratégie d’investissement par défaut actuelle de son régime suit une conception classique: allocation de 90% aux actions mondiales et de 10% aux obligations (obligations d’entreprise et emprunts d’Etat). A l’approche de l’âge de la retraite de Lucy, la stratégie changera progressivement, avec une réduction de l’exposition aux actions et une augmentation des allocations aux obligations et aux liquidités.

Introduire progressivement les marchés privés

Le régime renforce maintenant la phase de croissance de la trajectoire d’investissement en allouant 10% des actifs du portefeuille aux marchés privés. Cette allocation est financée par une réduction de la composante actions et est mise en œuvre via un fonds d’actifs à long terme (LTAF) semi-liquide et multi-actifs.

Les LTAF sont conçus pour rendre les stratégies de marché privé plus accessibles aux régimes à cotisations définies, en offrant des voies d’investissement simplifiées et une liquidité périodique. Pour en savoir plus sur les LTAF, ainsi que sur d’autres options d’investissement sur les marchés privés dites «semi-liquides», cliquez ici.

Aux fins de notre étude de cas – et, là aussi, pour simplifier – on suppose que l’allocation aux actifs privés est entièrement désinvestie d’ici la retraite et que l’allocation reste par ailleurs inchangée à la date de la retraite (voir graphiques ci-dessous).

Trajectoire d’investissement à long terme de l’épargne retraite: comparaison entre l’allocation actuelle et la nouvelle allocation en fonction du nombre d’années jusqu’à la retraite

Source: Schroders. A titre indicatif seulement.

Il convient de noter que l’hypothèse d’une sortie des marchés privés afin d’obtenir un niveau de liquidité approprié à l’approche de l’âge de la retraite et à la retraite peut être discutée. Les revenus offerts par certaines stratégies d’actifs privés, et les avantages de diversification que ces catégories d’actifs peuvent apporter pourraient justifier un rôle plus étendu pour ces investissements après la retraite. Nous aborderons ce sujet plus en détail dans un prochain article.

Résultats prévus: il faut s’attendre à une hausse des coûts...

Comme il a été mentionné et comme on pouvait s’y attendre, l’ajout du LTAF à la stratégie d’investissement par défaut a augmenté les frais globaux payables par les affiliés.

Dans cet exemple, le LTAF facture des frais de gestion de 1% par an. Avec une allocation de 10% dans ce fonds en phase de croissance, les frais annuels globaux passent de 0,30% actuellement à 0,37%. En termes monétaires, les frais annuels moyens de Lucy, sur la période de 40 ans, passent de 680 livres à 91 livres, soit une augmentation de 230 livres par an.

…mais les rendements potentiels sont supérieurs

Le rendement cible du LTAF est de 8 à 10% par an net de frais, que nous avons supposé être atteint en moyenne sur la durée de vie de l’investissement (dans cet exemple, nous avons supposé que le rendement net se situait au milieu de cette fourchette). Cela augmente le rendement prévu du portefeuille, le rendement annuel moyen sur la période de 40 ans passant de 6,1% à 6,5% par an.

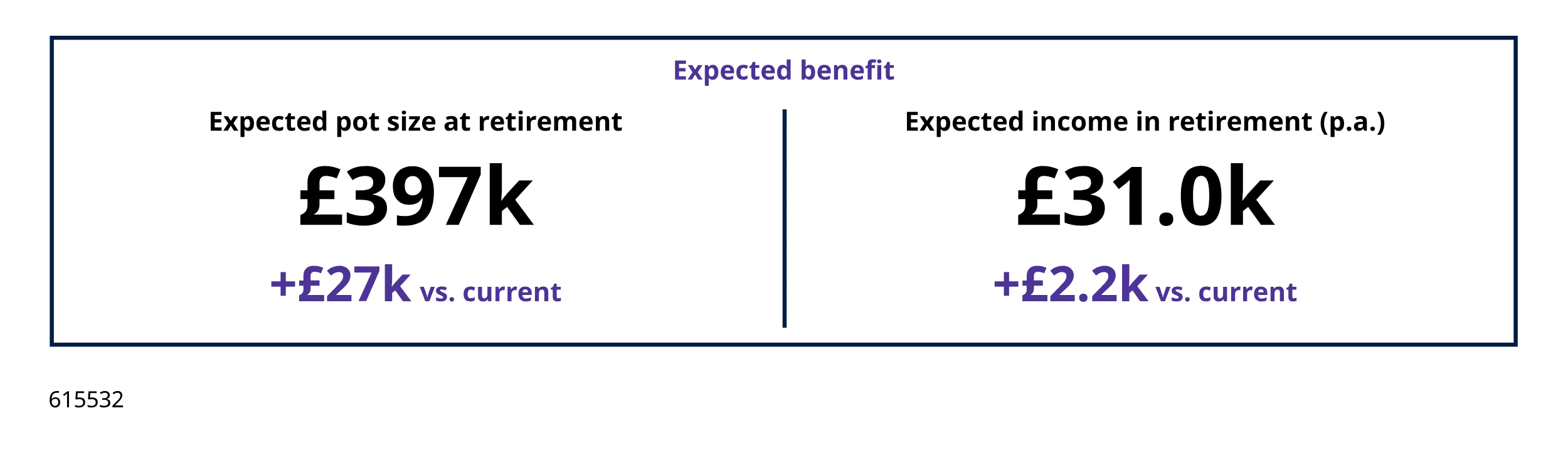

Résultat: l’épargne retraite de Lucy augmente plus rapidement, l’amélioration du rendement générant une épargne supplémentaire estimée à 27'000 livres au total, ce qui permet d’estimer le montant final de son épargne retraite à 397'000 livres (voir graphique ci-dessous).

Montant prévu de l’épargne à l’âge de la retraite dans la nouvelle stratégie d’investissement par défaut

Source: Schroders. Suppose un rendement moyen de 9% net des frais supplémentaires pour le LTAF ajouté à la stratégie par défaut, reflétant le point médian de l’objectif de rendement de 8 à 10%. La liste complète des hypothèses est disponible sur demande. A titre indicatif seulement. Les performances passées ne sont pas un indicateur fiable des résultats futurs et ne peuvent être garanties.

Si cette épargne est convertie en revenu de retraite par le biais d’une rente, l’écart devient encore plus tangible. Le revenu annuel de Lucy à la retraite devrait passer de 28'800 livres à 31'000 livres, soit une augmentation de 2'200 livres par an. Ces augmentations s’entendent nettes, et reflètent donc l’impact sur le montant perçu à la retraite après prise en compte des frais supplémentaires mentionnés ci-dessus.

Conclusion: le jeu en vaut-il la chandelle?

Pour Lucy, dans cet exemple, oui. Sur une période de 40 ans, Lucy pourrait s’attendre à une augmentation de son revenu de retraite d’environ 2'200 livres par an, après déduction des coûts supplémentaires de 230 livres par an.

Cet exemple montre que l’intégration des actifs des marchés privés dans la stratégie d’investissement des régimes à cotisation définies a le potentiel d’améliorer de manière significative les résultats pour les affiliés. Mais une telle décision nécessite plus qu’un simple changement dans l’allocation d’actifs – elle exige une planification réfléchie, une gouvernance solide et une volonté d’assumer les implications opérationnelles.

La stratégie doit être adaptée aux caractéristiques uniques de chaque régime. Les contraintes de liquidité, la démographie des affiliés et les capacités de la plateforme sont autant de critères à prendre en compte. Les fiduciaires doivent également reconnaître l’importance de la sélection des gérants et d’une communication transparente avec les affiliés sur la nature et les avantages des investissements.

De plus, il est essentiel d’éviter de traiter les marchés privés comme une allocation additionnelle. Leur inclusion devrait s’inscrire dans un cadre d’investissement cohérent et à long terme, qui s’aligne sur les objectifs et la conception de la trajectoire de long terme du régime. Lorsqu’ils sont mis en œuvre de manière réfléchie et en adéquation avec les besoins spécifiques d’un régime, il est clair que les investissements en actifs privés ont le potentiel d’accroître les rendements, d’améliorer la diversification et, par voie de conséquence, d’aider les affiliés comme Lucy à obtenir de meilleurs résultats pour leur épargne retraite.