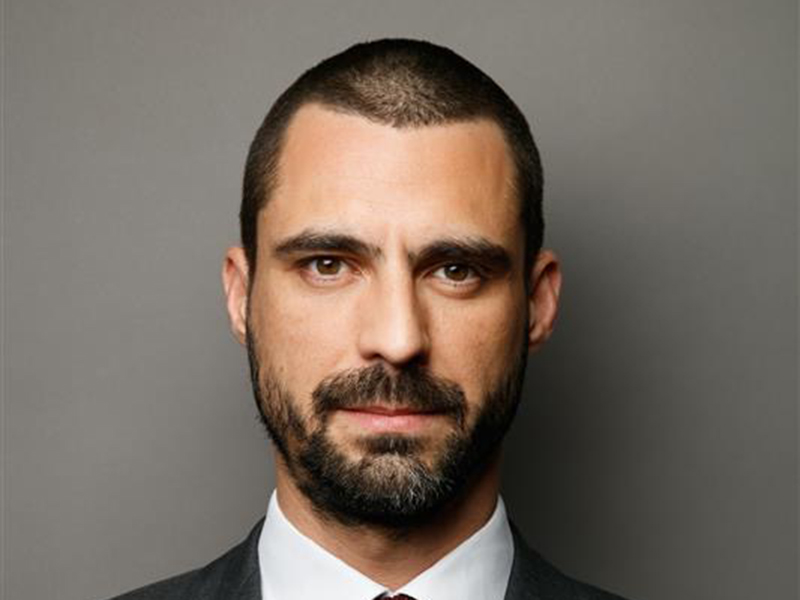

Laurent Calvet (photo) et Amélie Pichon, reviennent sur le rôle clé des allocataires d’actifs dans la transition vers une économie bas carbone ainsi que sur l’approche de Tikehau Capital en matière d’impact.

L’heure n’est plus aux paroles et aux engagements mais à la mobilisation générale et aux actes, pour accélérer la décarbonation de nos économies. Une nécessité qui implique des investissements gigantesques, conférant ainsi un rôle majeur aux acteurs de la finance. Entretien avec Laurent Calvet, Gérant Crédit et Amélie Pichon, Responsable ESG pour les Stratégies Capital Markets sur l’approche de Tikehau Capital pour agir à son échelle en matière d’impact : au-delà des marchés privés, Tikehau Capital a ouvert le champ des possibles aux marchés cotés.

Les derniers rapports du Groupe d’Experts Intergouvernemental sur l’évolution du Climat (GIEC) le démontrent clairement : si nous n’inversons pas la courbe de nos émissions de gaz à effet de serre d’ici 2 ans, la perspective d’un « avenir durable » pour la planète s’en trouverait sérieusement menacée.

L’heure n’est plus aux paroles et aux engagements mais aux actes, conformément aux objectifs que nous nous sommes collectivement fixés pendant les Accords de Paris afin d’atteindre en 2030 les émissions compatibles avec un scénario de réchauffement de 1,5°C. Cela nous permettrait d’éviter les conséquences les plus graves du changement climatique. Dans ce contexte, nous devons collectivement changer radicalement nos modes de consommation et de production, pour accélérer la décarbonation de nos économies. Une nécessité qui implique des investissements gigantesques, conférant ainsi un rôle central aux acteurs de la finance. C’est notre responsabilité, en tant qu’allocataire d'actifs et c’est aussi une opportunité. Chez Tikehau Capital, nous sommes conscients de la nécessité d’agir à notre échelle en adoptant une démarche d’investisseur à impact. Nous avons créé et entendons continuer à lancer des stratégies axées sur le climat, des produits qui mettent l’épargne mondiale au service d’une économie circulaire et décarbonée, en investissant dans des entreprises développant des produits et services liés à l’efficacité énergétique, aux bâtiments verts ou encore à la mobilité.

La plateforme impact de Tikehau Capital est basée sur 5 piliers. Tout d’abord l’intentionnalité : pour chaque stratégie à impact que nous lançons, nous déterminons des objectifs d’impact de manière claire et précise. Au-delà du capital, nous mutualisons nos expertises, notre écosystème et nos équipes pour accompagner les entreprises afin qu’elles définissent et suivent une feuille de route en matière de développement durable : c’est notre additionnalité.

Nous avons également défini des indicateurs afin de mesurer l’impact de chaque stratégie, projet ou actif : cette mesurabilité constitue le troisième volet de notre plateforme Impact.

Le quatrième pilier de notre plateforme réside dans l’alignement d’intérêts : nous avons en effet à cœur d’aligner nos intérêts avec ceux de nos clients. Une partie de notre bilan est donc investie dans les fonds impact que nous créons. Enfin, dans une démarche de transparence, certains fonds pourront faire l’objet d’une évaluation indépendante afin de déterminer l’efficacité de notre approche d’impact : c’est le 5ème et dernier pilier de notre plateforme impact.

Si historiquement, nos stratégies à impact couvraient les marchés privés, qu’il s’agisse d’actions ou de dettes, nous avons souhaité ouvrir le champ des possibles aux actifs cotés, en lançant une stratégie positionnée sur le crédit High Yield à impact.

Cette stratégie cherche à répondre à un double objectif de performance financière et d’impact environnemental. Au sein du marché du crédit, le segment du haut rendement est celui qui est le plus à même de générer du portage et des gains en capitaux, selon notre analyse.

En ce qui concerne l’impact environnemental, nous avons souhaité nous positionner sur ce segment, car nous considérons qu’il est crucial d’accélérer la transition vers une économie décarbonée et circulaire des émetteurs High Yield, moins matures dans leur stratégie climat que les émetteurs Investment Grade. La pierre angulaire de notre stratégie est l’additionnalité, l’engagement : autrement dit, notre positionnement n’est pas d’investir dans des secteurs ayant une empreinte carbone structurellement basse, ou uniquement dans des obligations vertes et durables.

Notre vocation est d’investir dans des émetteurs que nous accompagnons dans la construction, la matérialisation et l’évolution d’une feuille de route en matière de décarbonation. Nous émettons notamment des recommandations en matière de bonnes pratiques, de transparence et qualité des informations divulguées, ou encore de mise en place d’outils de mesure de leur empreinte carbone.

En termes de mesurabilité, nous avons mis en place des indicateurs de mesure d’impact, à la fois au niveau du fonds, mais également au niveau de chaque société.

Avec cette stratégie, nous souhaitons accompagner toute la chaine de valeur dans la transition vers une économie circulaire et décarbonée.