Un regain d’activité sur les small et mid-caps européennes témoigne de leurs niveaux de valorisation attractifs.

.jpg)

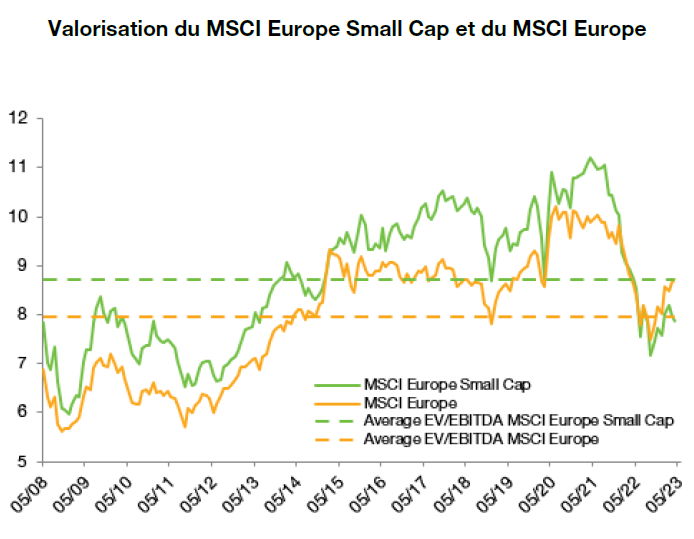

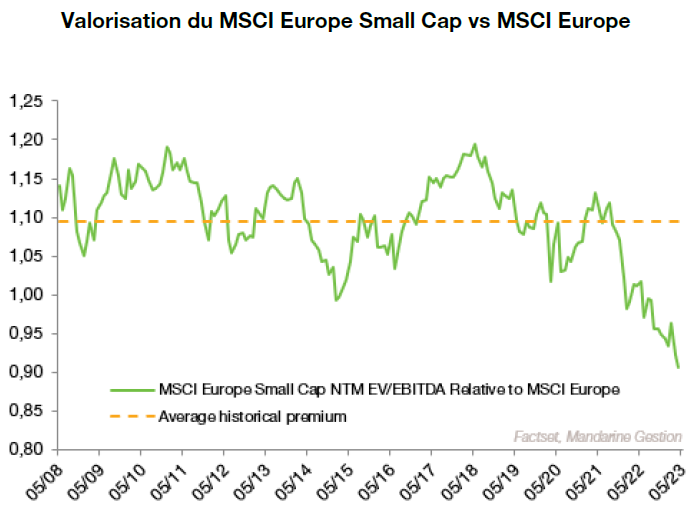

Les petites et moyennes valeurs européennes ont sous-performé depuis 18 mois: l’indice Stoxx Europe Small 200 finit l’année 2022 à -24% contre -10,6% pour le Stoxx Europe 600. En 2023, elles continuent à sous-performer, les petites valeurs affichant à fin mai une performance de +3,6% contre +8,2% pour les grandes capitalisations. Leurs niveaux de valorisation nous semblent cependant très attractifs: le MSCI Europe Small affiche une décote de 9% par rapport au MSCI Europe à fin mai 2023, contre une prime historique moyenne de 10%.

Cette prime historique est justifiée par une croissance des bénéfices par action (BPA) bien supérieure pour les petites et moyennes valeurs européennes. Nous pensons que les moteurs de leur croissance sont multiples et intacts pour les prochaines années.

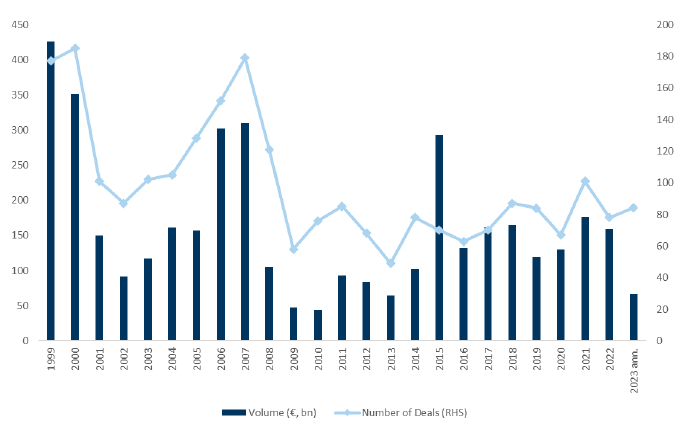

Nous ne sommes pas les seuls à trouver la valorisation des petites et moyennes valeurs européennes attractive: depuis quelques semaines nous observons un rebond des opérations de fusions et acquisitions après une année 2022 en retrait. Goldman Sachs comptabilise ainsi 24 annonces d’opérations entre janvier et avril 2023 en Europe (voir graphique ci-dessous), ce qui, en annualisé, donnerait un bon cru 2023 avec 84 opérations. 97% de ces opérations concernent les petites et moyennes valeurs européennes.

Tout d’abord, les fonds de private equity, qui ont beaucoup collecté ces dernières années, ont besoin de déployer leur cash. Ils sont attirés par des valorisations boursières qui ont beaucoup baissé en 2022. Le fonds de private equity suédois EQT a ainsi annoncé être intéressé par le laboratoire vétérinaire britannique Dechra Pharmaceuticals, offrant une prime de 51% par rapport au cours de la veille.

Les industriels sont eux aussi actifs, profitant des valorisations basses pour acquérir des pépites technologiques ou consolider leur marché. L'opérateur de marché allemand Deutsche Börse souhaite racheter l’éditeur de logiciels financiers danois SimCorp pour 3,9 milliards d'euros (soit une prime de 39% par rapport au cours de la veille). Plus dans une logique de consolidation de son marché, le spécialiste de la relation client Téléperformance a annoncé vouloir racheter son concurrent luxembourgeois Majorel avec une prime de 43% par rapport à son cours de la veille.

Enfin, certaines familles, qui ont le plus souvent une stratégie long terme, sortent leur société de bourse car elles sont persuadées que la valeur intrinsèque de leur entreprise est supérieure aux cours actuels: la famille Despature a racheté l’intégralité du capital de Somfy (volets roulants, France), dont elle détenait déjà 74%, avec une prime de 20% par rapport au cours de la veille.

Ce regain d’activité est une bonne nouvelle pour les petites et moyennes valeurs européennes et une preuve de plus que leurs niveaux de valorisation sont attractifs. Nous restons donc très confiants sur la classe d’actifs et continuons à investir dans des entreprises uniques avec un potentiel de croissance attractif.