Global X propose des stratégies de covered call à l’échelle mondiale et sur différents indices depuis dix ans et nous avons récemment lancé en Europe le Global X EURO STOXX 50 Covered Call UCITS ETF (SYLD LN).

Cet ETF covered call est la première solution passive lancée sur cet indice sur le marché européen. Il est conçu pour offrir aux investisseurs une solution de revenu alternative, tout en évitant potentiellement les risques observés dans les investissements traditionnels axés sur les revenus comme les stratégies obligataires et à hauts dividendes.

Trouver un revenu complémentaire à un portefeuille et à un profil de risque peut parfois s’avérer complexe. Les stratégies optionnelles peuvent aider les investisseurs à faire face à différentes conditions de marché et peuvent contribuer à générer des revenus, à gérer le niveau de risque ou les deux, selon l’objectif et la politique d’investissement.

Souvent, ces stratégies peuvent investir dans des actifs spécifiques, tels que les actions d’un indice, et acheter ou vendre des options d’achat et de vente sur ces mêmes actions pour tenter d’atteindre le résultat souhaité. Les ETF investissant dans des options peuvent être un outil efficace pour les investisseurs qui cherchent à intégrer ces stratégies dans leur portefeuille.

Qu’est-ce qu’une stratégie covered call?

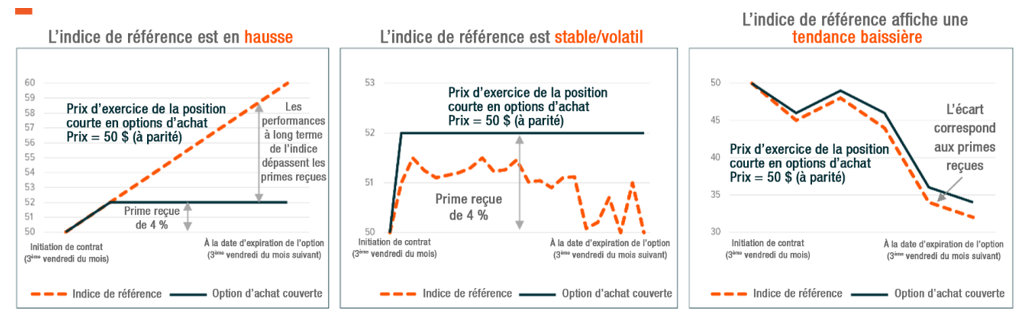

Il s’agit d’une stratégie basée sur les options d’achat couvertes consistant à acheter une action ou un panier d’actions et à vendre une option d’achat sur ces titres. La vente d’une option d’achat élimine le potentiel haussier (elle limite le gain que la stratégie peut réaliser en investissant dans une action ou un panier d’actions) des actions sous-jacentes si l’option est vendue à parité («at the money»). En échange, la stratégie reçoit une prime (revenu) pour la vente de l’option d’achat. Par conséquent, une stratégie d’options d’achat couvertes peut être utilisée pour générer des revenus supplémentaires à partir d’actions.

Caractéristiques de la stratégie d’options d’achat couvertes

- Elle génère un revenu basé sur les primes d’options reçues lors de la vente des options d’achat.

- Le potentiel haussier est plafonné, tandis que le risque baissier (par exemple, le risque de pertes pouvant résulter d’un investissement dans une action ou un panier d’actions) peut être atténué à hauteur des primes d’options reçues.

- Elle peut générer un revenu plus élevé lorsque les marchés sont volatils dans la mesure où les primes d’options sont historiquement corrélées à la volatilité implicite du titre sous-jacent1.

- La couverture complète (100% couverte) implique la vente d’options d’achat sur 100% de la valeur des titres sous-jacents détenus par le portefeuille. Un portefeuille couvert à 100% maximise le revenu de la prime d'options mais élimine tout potentiel haussier.

ETF Covered Call

- Ces ETF sont des stratégies populaires auprès des investisseurs et peuvent leur faire gagner du temps et leur éviter certains écueils potentiels, comme la gestion des appels de marge, liés à l’exécution directe de stratégies d’options d’achat couvertes.

- Bien que les ETFs soient assortis de frais de gestion et autres frais courants, il existe néanmoins des avantages potentiels en termes de coûts liés à la taille à laquelle les ETF sont gérés par rapport au courtage et au risque de gestion par un investisseur individuel agissant de son propre chef.

Pourquoi avoir recours aux ETFs Covered Call?

Source de revenus alternative et diversifiée

Ces stratégies peuvent diversifier les sources de revenus d’un investisseur au-delà des actions et des obligations, qui éprouvent généralement des difficultés dans les environnements de hausse des taux ou de volatilité2. La diversification entre les classes d’actifs est importante car une simple diversification, comme le portefeuille 60/40 divisé entre actions et obligations respectivement, peut ne pas répondre aux besoins spécifiques des investisseurs en matière de revenu et de croissance.

Par exemple, les investisseurs obligataires en quête d’un rendement plus élevé se tournent généralement vers des durations ou des risques de crédit plus importants sur les marchés obligataires, tels que la dette à haut rendement (high yield) et les obligations des marchés émergents, qui génèrent des revenus plus élevés.

Le biais domestique peut aussi être inhérent à de nombreux portefeuilles où les allocations aux secteurs et aux actions favorisent les plus grandes entreprises ou des facteurs spécifiques tels que les actions versant des dividendes élevés. Les dividendes sont généralement liés à leurs bénéfices, lesquels ont tendance à être volatils en fonction de la conjoncture économique3.

Également, les stratégies d’options d’achat couvertes peuvent générer des revenus plus élevés que les actions préférentielles en collectant des primes d’options, en particulier sur les marchés évoluant dans une fourchette étroite ou légèrement haussiers. Bien que les actions préférentielles offrent des dividendes fixes qui sont généralement attractifs, leurs rendements sont généralement inférieurs à ceux des stratégies d’options d’achat couvertes bien gérées4. Les options d’achat couvertes permettent également une participation limitée au potentiel haussier de l’action, bien que les gains soient plafonnés au prix d’exercice, tandis que les actions préférentielles offrent une appréciation minimale du capital et se comportent davantage comme des obligations5.

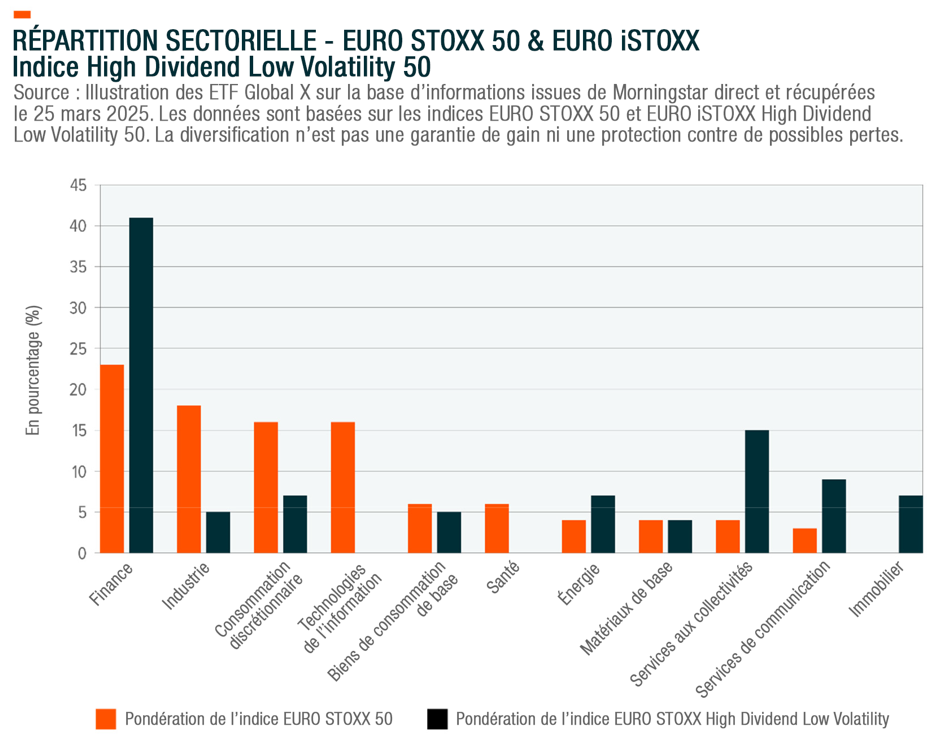

Les investisseurs exposés aux stratégies européennes à dividendes élevés sont généralement surexposés aux secteurs plus cycliques ou défensifs tels que la finance, l’immobilier et les services aux collectivités, et sous-exposés aux secteurs axés sur la croissance tels que les technologies de l’information, la consommation discrétionnaire et l’industrie7,8. Une stratégie d’options d’achat couvertes pourrait contribuer à monétiser la volatilité liée à la collecte de prime tels que les secteurs à bêta élevé axés sur la croissance, tout en augmentant potentiellement la diversification du portefeuille d’actions.

Offre une potentielle protection durant les épisodes baissiers

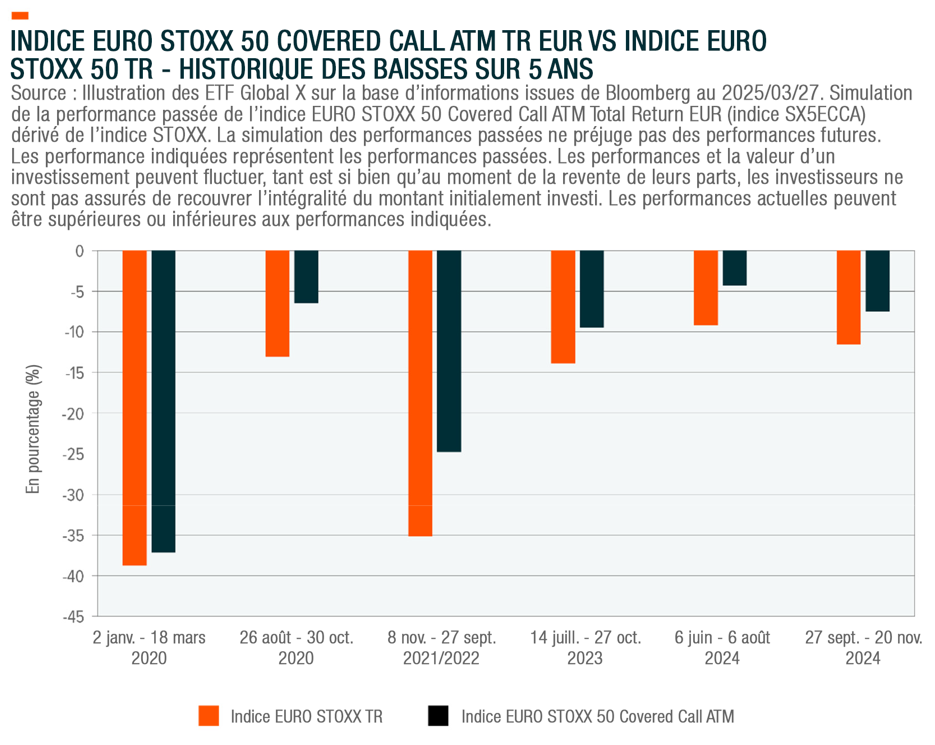

Les stratégies de covered call, en recevant la prime de l’option d’achat vendue, peuvent potentiellement contribuer à réduire quelque peu l’effet d’une baisse des investissements dans un portefeuille lors des corrections du marché, car les primes versées aux ETF fournissent une source supplémentaire de performance pour l’ETF. C’est ce qu’indique le graphique ci-dessous, qui montre les pertes plus limitées des indices d’options d’achat couvertes.

Cependant, il y a une contrepartie. En cas de hausse des marchés actions, en raison d’options d’achat couvertes plafonnant la hausse, les gains qui auraient pu être réalisés en détenant l’action ou l’indice sous-jacent sont limités. Cela signifie qu’un investissement dans un ETF d’options d’achat couvertes peut ne pas rapporter autant qu’un panier d’actions ou un indice similaire comme l’EURO STOXX 50.

Analyse approfondie des stratégies Global X Covered Call

Les stratégies optionnelles offrent aux investisseurs un potentiel de flexibilité et la possibilité de modifier leur exposition aux facteurs de marché, ce qui peut être particulièrement intéressant en période d’incertitude macroéconomique et de volatilité des marchés. Ils peuvent également offrir toute une gamme de résultats potentiels aux investisseurs, dont les mécanismes sont détaillés ci-dessous.

Stratégies d’options d’achat couvertes à parité (At-The-Money): Un potentiel de revenu élevé assorti d’une volatilité possiblement réduite

L’indice EURO STOXX 50 Covered Call ATM reflète une stratégie d’options d’achat couvertes sur l’indice EURO STOXX 50 en tant qu’instrument sous-jacent et vend simultanément des options d’achat mensuelles de style européen EURO STOXX 50 ATM négociées sur Eurex.

Ces stratégies ont pour objectif de générer des revenus en répliquant un indice «buy-write» via les primes reçues de la vente d’options d’achat à parité, car cela peut s’avérer intéressant pour les investisseurs en quête de revenus et d’un potentiel de volatilité réduite de leur exposition aux actions. La capacité à percevoir des primes peut potentiellement atténuer la volatilité lors des épisodes baissiers (où les prix des actions détenues dans la stratégie sont en baisse).

Ce que l’investisseur peut attendre en termes de primes reçues dépend de l’exposition notionnelle de l’option d’achat vendue et de sa «moneyness»: à parité («at the money»), en dehors de la monnaie («out of the money») ou dans la monnaie («in the money»).

Les stratégies de covered call vendues à parité éliminent le potentiel haussier en contrepartie des revenus courants perçus à partir des primes perçues lors de la vente de l’option d’achat. Comme les primes des options ont tendance à augmenter sur les marchés volatils, les stratégies d’options d’achat couvertes sont souvent plus performantes sur les marchés volatils mais stables que sur des marchés fortement haussiers ou baissiers.

Les options d’achat couvertes peuvent être utilisées à la fois de manière stratégique et tactique

Pour les investisseurs stratégiques à long terme, ces stratégies peuvent être utiles dans des environnements de marché où les revenus se font rares. Elles peuvent en effet générer des revenus élevés tout en diversifiant la source de risque d’un portefeuille, car les options d’achat sont vendues sur des indices diversifiés tels que l’EURO STOXX 50, par opposition aux titres spécifiques. Elles peuvent également contribuer à accroître la certitude et la régularité des revenus grâce à des distributions mensuelles.

Les stratégies d’options d’achat couvertes peuvent également être adaptées aux portefeuilles tactiques, où le fait de prévoir l’orientation du marché peut soutenir ou contredire leur utilisation. C’est dans un marché fortement haussier (où les prix des actions détenues dans la stratégie augmentent) que le risque de sous-performance peut être le plus élevé car la stratégie d’options d’achat couverte perdra le potentiel haussier de l’exposition à l’indice détenu, ne recevant que la prime. Alors que dans un marché stagnant, la stratégie peut surperformer en raison des primes reçues de la vente d’options d’achat et en raison de l’absence de coût d’opportunité perdu du fait de l’augmentation de l’exposition à l’indice sous-jacent. Dans un marché baissier (où les prix des actions détenues dans la stratégie sont en baisse), la stratégie peut également surperformer car elle conserve la prime reçue de la vente de l’option d’achat, ce qui peut compenser une partie ou la totalité de la baisse du marché sous-jacent.

Les investisseurs peuvent envisager d’utiliser des stratégies d’options d’achat couvertes dans un portefeuille de la manière suivante:

- une position cœur de portefeuille pour remplacer une partie de leur exposition aux actions américaines ou européennes, car les primes générées par la vente d’options d’achat peuvent lisser les baisses sans s’écarter substantiellement de l’indice de référence.

- Une approche satellite offrant une source alternative de revenus, surtout en période de forte volatilité, d’incertitude géopolitique ou de hausse des taux d’intérêt.

Pour résumer

Les stratégies basées sur les options peuvent aider les investisseurs à s’adapter à diverses conditions de marché, y compris l’incertitude géopolitique, la hausse des taux d’intérêt, une volatilité alimentée par l’inflation et une concentration sectorielle observée sur le marché à un moment donné. Ces stratégies peuvent aider les investisseurs à atteindre certains objectifs tels que la génération de revenus ou la gestion du risque baissier. Par exemple, par rapport aux opportunités traditionnelles sur les marchés actions, certaines stratégies optionnelles peuvent atteindre un équilibre plus efficient entre revenus et croissance et augmenter le rendement du portefeuille. Les marchés sont variables, mais certaines stratégies optionnelles, notamment celles proposées par Global X, peuvent fournir une certaine stabilité aux investisseurs dans un contexte d’incertitude.

1Black, F., et Scholes, M. (1973). "The Pricing of Options and Corporate Liabilities." Journal of Political Economy, 81(3), 637-654.

2Lettau, M. & Wachter, J. The term structures of equity and interest rates. Juillet 2011.

3Cowie, I. H, « Home bias hurting portfolios ?. Décembre 2017.

4Rabener, N. Covered Call Strategies Uncovered. CAIA. Février 2024.

5Girdler,C.,RBC Dominion Securities Inc. A guide to preferred shares. Avril 2018.

6Burrow, D. What is Preferred Stock? Mai 2021.

7EURO STOXX High Dividend Low Volatility La pondération est issue de Morningstar Direct. Au 25/03/2025.

8Unigestion. Optimiser les investissements générateurs de revenus grâce à l’intelligence artificielle. Mars 2024.

Disclaimer

Les ETF Global X UCITS ETF sont réglementés par la Banque centrale d’Irlande.

Ce document est une communication à caractère promotionnel.

Les ETF UCITS sont des fonds indiciels et, à ce titre, vous devez prendre connaissance de la politique d’investissement des fonds figurant dans le supplément pour comprendre comment ils investiront.

Veuillez consulter le prospectus, le supplément et le document d’information clé (« DIC ») des UCITS ETF concernés avant de prendre une quelconque décision d’investissement définitive.

Les investisseurs sont également tenus de se référer à la section intitulée « Facteurs de risque » dans le prospectus correspondant des UCITS ETF avant toute décision d’investissement pour obtenir des informations sur les risques associés à un investissement dans les UCITS ETF, ainsi que des détails sur la transparence du portefeuille. Le prospectus et le DIC des UCITS ETF sont disponibles en anglais à l’adresse suivante www.globalxetfs.eu/funds.

L’investissement dans les UCITS ETF concerne l’achat de parts des UCITS ETF et non d’un actif sous-jacent donné tel qu’un immeuble ou des actions d’une entreprise, car il s’agit uniquement des actifs sous-jacents susceptibles d’être détenus par les UCITS ETF.

Les parts d’un UCITS ETF achetées sur le marché secondaire ne peuvent généralement pas être revendues directement à un UCITS ETF. Pour acheter et vendre des parts sur un marché secondaire, les investisseurs doivent avoir recours à un intermédiaire (p. ex. un courtier en valeurs mobilières) et, ce faisant, peuvent encourir des frais. En outre, les investisseurs peuvent payer plus que la valeur liquidative actuelle lorsqu’ils achètent des parts et recevoir moins que la valeur liquidative actuelle lorsqu’ils les vendent. Les fluctuations de taux de change peuvent avoir un impact négatif sur la valeur, le prix ou le revenu de l’UCITS ETF.

Les performances passées d’un UCITS ETF ne préjugent pas des résultats futurs. Les performances futures sont soumises à une fiscalité qui dépend de la situation personnelle de chaque investisseur et qui peut évoluer dans le futur. Ni l’expérience passée ni la situation actuelle ne sont nécessairement des indicateurs précis de la croissance future de la valeur ou du taux de rendement d’un UCITS ETF.

L’investissement peut être sujet à des chutes de valeur soudaines et significatives et, le cas échéant, l’investisseur peut perdre la totalité du capital investi. Les revenus peuvent fluctuer en fonction des conditions du marché et des dispositions fiscales. La différence à tout moment entre le prix de vente et le prix de rachat d’une part de l’UCITS ETF signifie que l’investissement doit être considéré à un horizon à moyen ou long terme.

Tout investissement dans un UCITS ETF peut entraîner une perte financière. La valeur d’un investissement peut évoluer à la hausse comme à la baisse et, par conséquent, la performance de l’investissement sera variable.

Global X ETFs ICAV est un véhicule de gestion collective de droit irlandais à capital variable qui émet selon les termes de son prospectus et des suppléments pertinents tels qu’approuvés par la Banque centrale d’Irlande et qui est l’émetteur de certains des ETF mentionnés.

Global X ETFs ICAV II est un véhicule de gestion collective de droit irlandais à capital variable qui émet selon les termes de son prospectus et des suppléments pertinents tels qu’approuvés par la Banque centrale d’Irlande et qui est l’émetteur de certains des ETF mentionnés.

Les communications au sein de l’Union européenne concernant les UCITS ETF de Global X sont émises par Global X Management Company (Europe) Limited (« GXM Europe ») agissant en sa qualité de société de gestion de Global X ETFs ICAV. GXM Europe est autorisée et réglementée par la Banque centrale d’Irlande. GXM Europe est enregistrée en Irlande sous le numéro 711633.

Les communications au sein du Royaume-Uni et en Suisse concernant les UCITS ETF de Global X sont émises par Global X Management Company (UK) Limited (« GXM UK »), qui est autorisée et réglementée par la Financial Conduct Authority. Le siège social de GXM UK est situé 77 Coleman Street, Londres, EC2R 5BJ, Royaume-Uni. Des informations sur GXM UK sont disponibles dans le registre des services financiers (numéro de référence de la société 965081).

Informations destinées aux investisseurs du Royaume-Uni

Veuillez consulter le prospectus, le supplément et le document d’information clé de l’investisseur (« DICI ») des ETF UCITS concernés avant de prendre une quelconque décision d’investissement définitive. Ceux-ci sont disponibles en anglais sur www.globalxetfs.eu.

Il est peu probable que le Financial Ombudsman Service examine les plaintes relatives à l’ETF et toute réclamation pour pertes concernant le gérant et le dépositaire de l’ETF est peu susceptible d’être couverte par le Financial Services Compensation Scheme.

Informations à l’attention des investisseurs en Suisse

Il s’agit d’un document promotionnel. Le pays d’origine du fonds est l’Irlande. En Suisse, le représentant est 1741 Fund Solutions AG, Burggraben 16, CH-9000 St.Gallen. L’agent payeur est Tellco Bank AG, Bahnhofstrasse 4, 6430 Schwyz.

Le prospectus, les documents d’information clé ou les documents d’information clé pour l’investisseur, les statuts ainsi que les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant.

Les performances passées ne préjugent pas des résultats actuels ou futurs. Les performances ne tiennent pas compte des commissions et des frais encourus lors de l’émission et du rachat des parts.