C’est un moment très intéressant pour analyser le contexte macroéconomique et les marchés High Yield: nous arrivons aux 100 jours de la présidence Trump (plus que 1361!), un mois après le lancement de la guerre douanière et encore deux mois dans le cadre de la «pause» des droits douaniers imposés par les Etats-Unis au monde entier.

Avant de donner une perspective à la situation actuelle, il est important d’analyser la dynamique des marchés High Yield sur ce mois très volatile: quel a été l’effet du Libération Day sur les marchés High Yield?

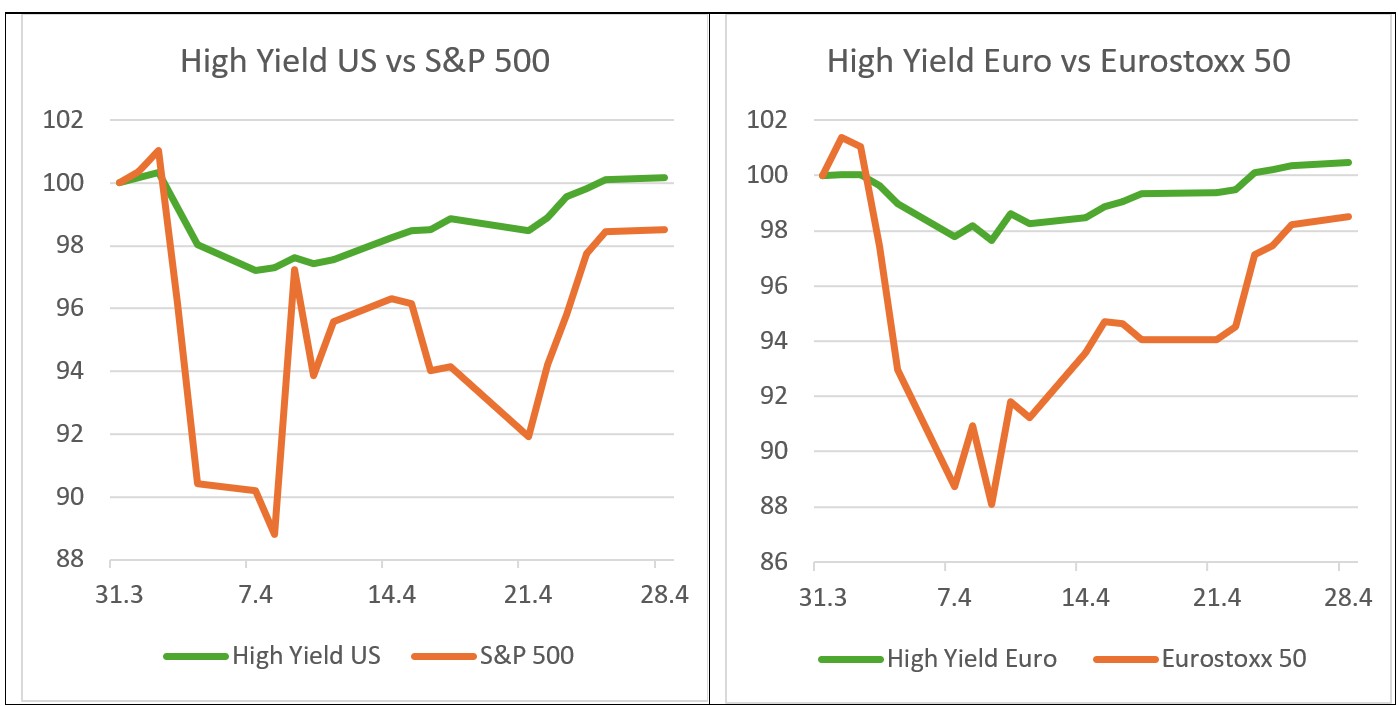

Un repricing du High Yield limité par rapport à celui des marchés actions

Sur le mois d’avril (Liberation Month?) les marchés High Yield ont connu une baisse de l’ordre de -3% alors que les marchés d’actions baissaient d’environ -12%. Cela fait un béta du High Yield par rapport aux actions de l’ordre de 25%. Cette sensibilité du High Yield aux actions a augmenté par rapport à un niveau moyen de 10% sur les 2 ans précédents, il est vrai une période peu volatile (sans vraie correction en 2024 en particulier) mais elle reste relativement faible, illustrant le caractère «moins risqué» d’un investissement en obligations High Yield par rapport à un investissement en actions.

Source: Mandarine Gestion, période 31/03/2025 au 28/04/2025.

Comment expliquer cette différence de sensibilité au risque de guerre commerciale entre le High Yield et les actions?

Le High Yield est moins risqué que les actions pour 2 raisons principalement: la dette est prioritaire par rapport au capital en termes de remboursement en cas de liquidation, faillite ou autre accident de crédit de la société, d’autre part pour rembourser les intérêts ou le principal sur la dette il faut générer du cash et non des profits, ce que font beaucoup de sociétés qui génèrent peu ou pas de profits.

Un autre élément conjoncturel joue en faveur du High Yield: les sociétés savent depuis 2 trimestres que le risque de hausse des droits douaniers arrivent (cf l’alerte sur le Mexique et le Canada en janvier-février) et ont réduit leurs investissements, décalé leurs dépenses et renforcé leur trésorerie à mesure que cette période de risque accru s’approchait. Les sociétés HY ont donc renforcé leur qualité de crédit dans la période récente.

Quelle perspective sur le High Yield après un mois de guerre commerciale?

Là il faut se pencher sur les niveaux de rendement offerts et les comparer aux niveaux d’avant-correction, aux niveaux actuels des actifs «sans-risque» et aux niveaux de rendement «équitables», soit les rendements qui compensent les taux de défaillance et taux de recouvrement attendus pour les prochains trimestres.

Au 28 avril, les taux de rendement sur les marchés High Yield sont les suivants:

- HY Euro: 5,62% contre 5% avant la correction

- HY US: 7,55% contre 7% avant la correction

Du côté des actifs «sans-risque» les rendements sont les suivants:

- Taux allemand 5 ans: 2,05% contre 2,15% avant la correction

- Taux US 5 ans: 3,84% contre 4% avant la correction

Soit des rendements du High Yield en hausse de 0,50% autour alors que les taux de référence ont eux baissé: il s’agit bien d’une augmentation de la prime de risque qui rend le High Yield plus rémunérateur.

Comment inclure l’impact potentiel sur le HY de la guerre commerciale?

En fait, cette période d’incertitude va sans doute durer longtemps avec 2 effets opposés: un ralentissement de l’activité qui va dégrader les fondamentaux des sociétés High Yield mais aussi une gestion très prudente et attentiste des managements favorable, elle, au profil de crédit par hausse de la génération de cash: investissements annulés ou reportés, baisse des stocks soit une baisse des fonds de roulement, priorité donnée au désendettement par rapport aux dividendes et rachats d’actions. En conclusion, l’impact sur le HY parait assez mitigé et cette augmentation de la prime de risque rend le HY plus attractif aujourd’hui.