La semaine dernière a été constructive pour les marchés financiers, stimulés par les mesures politiques positives de la Chine et les données indiquant que l'inflation aux USA et dans la zone euro pourrait atteindre un pic.

Selon nous, la semaine écoulée a été constructive pour les marchés financiers. Les décideurs chinois ont bien commencé la semaine en annonçant leur intention d'assouplir la politique du zéro COVID et de fournir un soutien financier supplémentaire au secteur immobilier. Depuis la cérémonie de clôture plutôt décevante du Congrès du Parti, nous pensons que les investisseurs étaient à la recherche de signes de pragmatisme et d'assouplissement de la politique du zéro COVID, ainsi que d'une réouverture critique des canaux financiers pour le secteur immobilier. Ces signes semblent avoir été donnés, et l'exécution de ces plans sera probablement examinée de près, d'autant plus que les cas de COVID ont augmenté à plus de 20’000 dans un contexte d'assouplissement de la politique1.

Aux Etats-Unis, l'indice des prix à la production n'a pas répondu aux attentes du marché, confirmant l'indice des prix à la consommation de la semaine dernière qui, selon nous, indiquait que l'inflation avait atteint un sommet. Dans le même temps, la consommation américaine reste robuste; les ventes au détail ont dépassé les attentes, et Walmart a annoncé un troisième trimestre meilleur que prévu et a relevé ses prévisions financières. La communication de la Réserve fédérale concernant les données entrantes au cours des deux dernières semaines semble cohérente avec un rythme d'accumulation «plus lent», mais un taux terminal «plus élevé». Cela a conduit à un nouvel aplatissement de la courbe des obligations d'Etat américaines; au cours de la semaine dernière, le rendement du Trésor à 10 ans est resté inchangé et a dépassé celui du Trésor à 2 ans, dont le rendement est supérieur de 15 points de base.

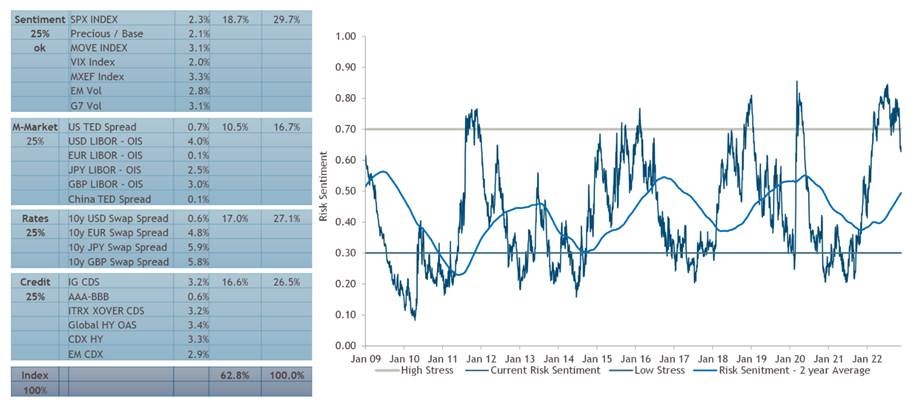

En Europe, nous avons vu ce que nous croyons être une confirmation supplémentaire que les attentes des économistes étaient trop baissières, avec une production industrielle de la zone euro plus élevée que prévu, augmentant de 4,9% en glissement annuel.2 En outre, 12 des 18 pays membres ont signalé que la production industrielle était en expansion,3 et l'enquête ZEW sur le sentiment économique allemand s'est améliorée, la confiance des investisseurs revenant dans les perspectives économiques de l'Allemagne. L'indice ZEW des anticipations a rebondi pour atteindre son plus haut niveau depuis juin, grâce à ce que nous pensons être l'espoir que l'inflation record de la zone euro pourrait atteindre un pic. Selon nous, le modèle d'indicateur de risque exclusif de Muzinich résume le mieux le récent changement de dynamique du marché. Notre modèle est maintenant sorti de la zone de stress élevé qu'il a occupée pendant la majeure partie de l'année, pour passer à un environnement neutre pour le risque, grâce à une amélioration du sentiment concernant les taux d'intérêt et les marchés du crédit (voir le graphique de la semaine).

2 Trading Economics, au 14 novembre 2022

3 Eurostat, au 14 novembre 2022 (à l'exception de Chypre qui n'avait pas encore communiqué ses données au moment de la rédaction du présent rapport).