L’essor de l’intelligence artificielle et le potentiel d’amélioration des performances grâce à l’approche ESG figurent parmi les thèmes d’investissement attrayants à long terme.

En 2019, la hausse des taux d’intérêt américains dans un contexte de normalisation des politiques monétaires de la Réserve fédérale et de la Banque centrale européenne devrait assécher les liquidités et susciter un regain de volatilité sur les marchés. Des compétences spécifiques sont souvent indispensables pour tirer son épingle du jeu sur les marchés, aussi les investisseurs devraient-ils selon nous opter pour une sélection active de leurs investissements au lieu d’accepter passivement les performances des marchés (bien que la surperformance d’une quelconque stratégie ne soit pas garantie).

La désynchronisation et la fragmentation de l’économie mondiale devraient se renforcer, bien que cette dernière se porte plutôt bien. Ce scénario refléterait la poursuite d’une tendance véritablement amorcée en 2018 avec le repli des marchés. Les tensions commerciales et l’incertitude politique devraient rester les principaux freins à la performance, tandis que les prix élevés du pétrole et la contraction du marché de l’emploi aux États-Unis, au Royaume-Uni, en Allemagne et au Japon pourraient nourrir les craintes d’une hausse des taux d’intérêt et de l’inflation.

Ces dernières années, dans un contexte de marchés haussiers, les investisseurs ont pu se cantonner à écouter leur instinct moutonnier. Cependant, cette approche pourrait aujourd’hui s’avérer plus destructrice que créatrice de valeur. Alors que s’ouvre une période marquée par une baisse des corrélations entre les actifs, une volatilité accrue et des performances en repli, en particulier sur les marchés d’actions, la gestion active (en termes d’allocation d’actifs et de sélection de titres) devrait jouer un rôle de plus en plus décisif.

- La moindre synchronisation de l’économie mondiale et l’apparition de divergences accrues au sein de celle-ci devraient inciter les investisseurs à privilégier une approche active et sélective.

- Si un ralentissement de l’économie américaine est à prévoir lorsque l’effet des réductions d’impôts se sera dissipé, une récession n’est pour le moment pas à l’ordre du jour aux États-Unis.

- Les inquiétudes entourant le Brexit et la politique européenne pourraient alimenter les incertitudes qui pèsent sur les marchés européens.

- La Chine pourrait pâtir des tensions commerciales et du spectre d’une «guerre froide technologique» avec les États-Unis.

- L’assouplissement quantitatif ayant conduit à des anomalies de valorisation dans de nombreuses classes d’actifs, la diversification seule risque d’être insuffisante. Les idées à contre-courant pourraient retenir la faveur des investisseurs.

L’émergence d’une «guerre froide technologique» pourrait perturber les chaînes logistiques internationales

En 2018, l’administration Trump a déclaré que la Chine constituait une menace stratégique pour le secteur technologique américain. En Chine, cette position a fait craindre des restrictions concernant l’accès aux technologies américaines, ce qui constituerait une menace stratégique pour la sécurité économique du pays. Dans ce contexte, les États-Unis comme la Chine pourraient chercher à créer des écosystèmes technologiques distincts. La «guerre froide technologique» qui risque d’en résulter aurait pour effet de peser sur les marges bénéficiaires, de freiner l’innovation et d’induire des disruptions au sein des chaînes logistiques internationales des entreprises du secteur de la technologie en Asie et aux États-Unis.

Une guerre froide technologique serait particulièrement néfaste pour les secteurs de la consommation et pour de larges pans du secteur technologique: il pourrait en résulter une hausse des prix à la consommation et un repli de l’innovation à l’échelle mondiale compte tenu de la diffusion plus restreinte des avancées technologiques.

En revanche, le rapatriement aux États-Unis d’un plus grand nombre de processus d’assemblage et de fabrication de pointe serait plutôt avantageux pour les chaînes logistiques des secteurs de la consommation discrétionnaire, de la santé et des technologies de l’information.

L’intelligence artificielle, le big data et l’Internet des objets resteront des thèmes d’investissement de long terme solides dans les deux camps de cette guerre froide technologique.

Le resserrement quantitatif pourrait se traduire par un ralentissement de la croissance et un regain de volatilité

Les banques centrales ont finalement commencé à mettre un terme aux injections de liquidités dans l’économie mondiale initiées au lendemain de la crise financière. La Réserve fédérale américaine (Fed) relève ses taux d’intérêt et entame un «resserrement quantitatif» en réduisant son portefeuille obligataire. À mesure que d’autres banques centrales lui emboîtent le pas, nous anticipons une remontée de la volatilité.

Différents gouvernements s’efforcent de prendre des mesures de relance budgétaire dans le sillage du président Trump, qui est parvenu à stimuler davantage une économie américaine déjà en pleine effervescence. On peut dès lors s’attendre à une hausse des émissions d’emprunts d’État sur des marchés où les banques centrales tentent déjà de se décharger de leurs avoirs, ce qui risquerait d’augmenter les coûts de financement pour les emprunteurs et pèserait sur les segments les plus endettés de l’économie mondiale, en particulier les marchés émergents. Si ce scénario se concrétise, il faut s’attendre à un ralentissement de la croissance et à une hausse des taux de défaut.

Tout comme l’assouplissement quantitatif a stimulé de nombreuses classes d’actifs, créant un environnement propice à la prise de risque, le resserrement quantitatif pourrait ébranler les valorisations excessives et accroître la volatilité des marchés.

Un regain de volatilité est susceptible d’ouvrir de nouvelles perspectives aux investisseurs capables de s’adapter à ces nouvelles conditions. Les actifs sont plus souvent sous-évalués ou surévalués dans ce type d’environnement et les gérants actifs peuvent se concentrer sur les entreprises, les secteurs et les régions qui offrent les perspectives les plus solides dans ce contexte. En l’absence de volatilité, de telles opportunités sont plus rares.

L’approche ESG s’impose de plus en plus, les investisseurs reconnaissant ses atouts en termes de gestion du risque et d’amélioration de la performance

Les critères environnementaux, sociaux et de gouvernance (ESG) sont désormais au cœur des préoccupations des investisseurs. Les entreprises qui démontrent une bonne gestion de leur profil ESG, grâce à l’attention portée à des sujets tels qu’une gouvernance de qualité, le changement climatique et la diversité au sein du conseil d’administration, ont de grandes chances de renforcer leur position dans les années à venir. Les investisseurs soucieux de ces facteurs peuvent s’appuyer sur des éclairages supplémentaires pour déceler les opportunités dans un marché qui exige de plus en plus de sélectivité.

Cependant, l’engouement pour les critères ESG a coïncidé avec une segmentation accrue visant à répondre aux différentes positions philosophiques et exigences des investisseurs. Il convient donc de définir clairement ces approches.

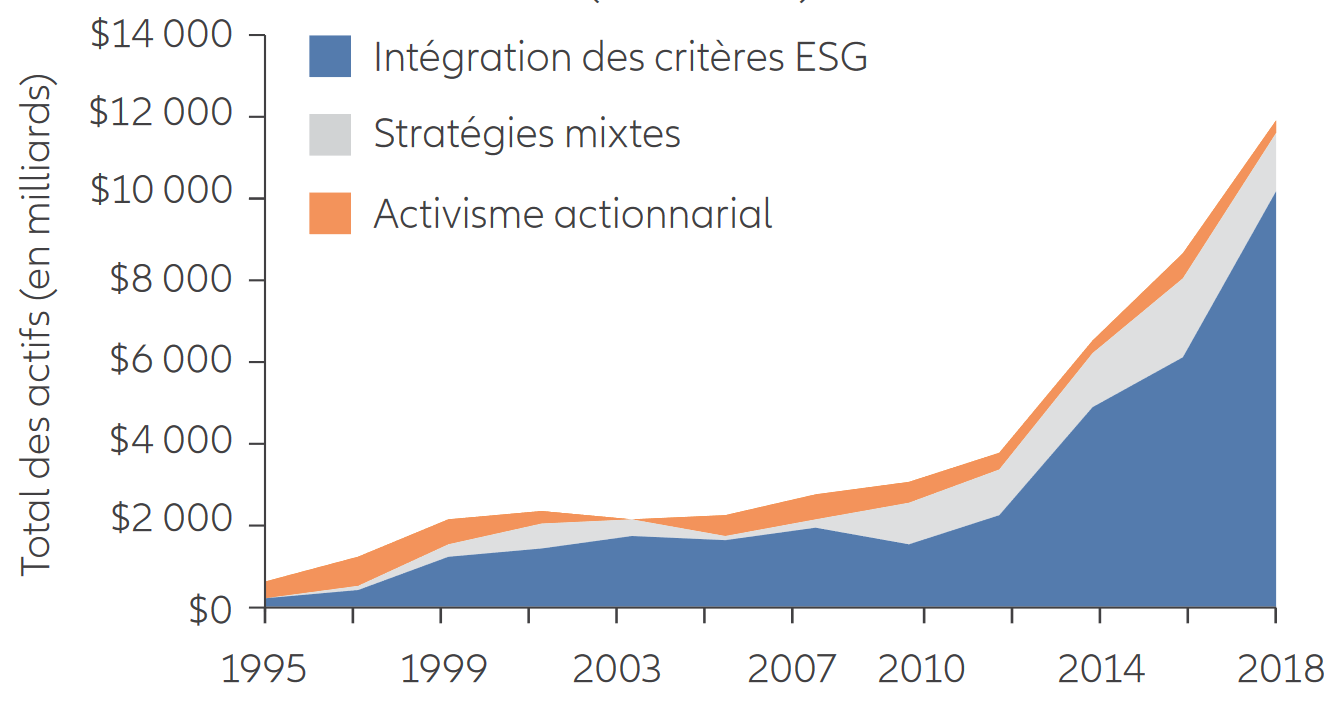

Total des actifs aux États-Unis (1995-2018)

L’approche «Integrated ESG», c’est-à-dire la prise en compte des facteurs ESG dans un processus d’investissement existant, gagne du terrain. Nous suivons une approche rigoureuse de l’intégration ESG: au lieu de s’en remettre entièrement à des notations ESG et à des méthodologies externes, nos professionnels de l’investissement s’interrogent sur les positions associées à une faible note ESG, alimentant ainsi des discussions à l’échelle du groupe. La possibilité pour nos gérants de portefeuille de détenir des entreprises présentant un profil ESG «risqué» nous confère une position de choix pour engager un dialogue avec celles-ci, afin d’initier des changements visant à réduire les risques et à améliorer leur potentiel de performance à long terme.

Certains investisseurs souhaitent orienter leurs capitaux de façon à associer impact extra-financier et performance financière attrayante. Cette stratégie peut s’appuyer sur un filtrage négatif ou, de plus en plus, positif, lequel favorise un impact social plus large.

Le prisme ESG sous ses différentes formes constituera un thème d’investissement important en 2019 et au-delà. Pour que l’investissement ESG se généralise, les gérants d’actifs devront définir clairement leur approche et les modalités selon lesquelles ils entendent répondre aux différents besoins et attentes de leurs clients.

Chez Allianz Global Investors, nous souhaitons renforcer notre engagement sur les problématiques ESG vis-à-vis de nos clients. C’est notamment ce qui distingue la gestion active des approches passives. L’intégration exhaustive des facteurs ESG dans les décisions d’investissement produit une valeur ajoutée qu’il serait difficile de répliquer par le biais d’un indice.

Le creusement des inégalités nuit aux économies et transforme la politique

Les inégalités économiques progressent dans le monde entier, alimentant le sentiment anti-mondialisation. Il s’agit là d’une tendance qui pourrait encore se renforcer. Au cœur des débats politiques, ces inégalités ont contribué à la montée des partis nationalistes et populistes. Cette problématique risque également de ralentir la croissance, de déstabiliser les systèmes sociaux et de peser sur les budgets des États.

Elle incite par ailleurs un plus grand nombre d’électeurs désabusés par l’inertie politique à se rendre aux urnes, avec à la clé le risque de voir émerger de nouvelles propositions politiques qui renforceront encore la volatilité sur les marchés. Les millenials sont également appelés à peser de plus en plus lourd sur la scène politique au cours de la prochaine décennie, avec des exigences qui seront vraisemblablement axées sur l’équité, la transparence et la compréhension de la façon dont les entreprises contribuent au bien commun.

Les investisseurs peuvent opter pour des gérants d’actifs qui privilégient des initiatives œuvrant en faveur d’une croissance plus durable et équitable.

États-Unis

La campagne de réélection du président Trump pour 2020 va devenir une préoccupation centrale pour ce dernier. Cela risque d’envenimer les discussions entre D. Trump, qui entend accroître les dépenses budgétaires, réduire les impôts et lancer de nouveaux projets d’infrastructure, et la Fed, qui pilote la transition de l’économie américaine vers une phase de fin de cycle.

Jusqu’à présent, D. Trump a pris le dessus avec son plan de relance: dans une économie en plein essor, le taux de chômage a touché 3,7% fin octobre, soit un plus bas de 48 ans.

L’inflation générale devrait cependant progresser à mesure que la contraction des marchés de l’emploi fera grimper les salaires. La poursuite du relèvement des taux d’intérêt est donc d’autant plus probable, et on peut s’attendre à une réaction négative des secteurs plus cycliques de l’économie américaine, comme l’automobile et le logement. En outre, la persistance des tensions commerciales entre les États-Unis et d’autres pays pourrait nuire à toutes les parties concernées.

Nous anticipons un ralentissement de l’économie américaine à 2% en 2019, mais ne décelons aucun signe immédiat de récession. Les membres d’un Congrès divisé pourraient s’entendre sur la réforme du système de santé, la hausse des dépenses d’infrastructure et la restriction des investissements chinois dans les entreprises de technologie américaines. Ils devraient en revanche faire obstacle à l’élargissement de la réforme fiscale, qui stimulerait les mesures de relance budgétaire, mais creuserait davantage le déficit.

Royaume-Uni

L’année sera décisive pour le Royaume-Uni, qui quittera officiellement l’Union européenne le 29 mars 2019. Le plus grand flou règne encore quant à la négociation d’un accord de sortie, mais l’économie britannique risque de connaître de nouveaux accès de faiblesse si les incertitudes liées au Brexit se prolongent. Le «risque extrême» d’un changement de gouvernement pourrait également exacerber la nervosité.

Dans l’hypothèse d’un «no-deal», la livre sterling et les rendements obligataires britanniques sont susceptibles d’accuser un repli. Les actifs britanniques en général sont actuellement délaissés et sous-représentés dans les portefeuilles. Leur performance en 2019 dépendra autant de la fin du cycle économique que des incertitudes liées au Brexit. Les grands exportateurs diversifiés ayant des activités importantes en dehors de l’Union européenne pourraient être les mieux placés.

Europe

Si la région se porte plutôt bien, plusieurs facteurs assombrissent ses perspectives:

- Les signes de ralentissement des exportations grèvent la machine économique allemande. La chancelière allemande Angela Merkel est affaiblie et a annoncé son départ de la scène politique en 2021, ce qui risque de pénaliser la première économie d’Europe.

- Les tensions en Italie et l’affrontement avec la Commission européenne au sujet du budget 2019 pourraient bien contrarier les projets de réforme pourtant indispensables de cette dernière concernant l’union des marchés des capitaux, l’union bancaire et les politiques budgétaires communes.

- Les élections européennes de mai 2019 seront un rendez-vous existentiel pour la région, divisée entre les partis populistes eurosceptiques et les candidats des partis établis.

L’avenir de l’UE deviendra un sujet essentiel dans la mesure où celle-ci n’est pas encore parvenue à renforcer suffisamment ses piliers fondateurs, qui ont été ébranlés lors de la crise de la zone euro de 2010-2012. L’UE reste sensible à la dynamique de croissance de l’économie mondiale, car les exportations sous-tendent une grande partie de l’activité et des investissements de la région.

Chine

La Chine s’est engagée à rééquilibrer son économie en privilégiant la consommation et les services aux exportations. Le pays entend également réduire son endettement et encourager les entreprises publiques à maximiser leurs profits plutôt que l’emploi. Face à ces défis, la Chine a tout sauf besoin d’une guerre commerciale et technologique avec les États-Unis.

Nous pensons toutefois que le gouvernement chinois dispose de nombreux leviers pour atteindre ses objectifs. Ses politiques claires, sa détermination et son pouvoir centralisé et solide devraient aider le pays à atteindre ses objectifs économiques. Les grandes entreprises technologiques chinoises, comme les BAT (Baidu, Alibaba, Tencent), sont peut-être plus disposées à se plier aux exigences de leur gouvernement national que leurs homologues américaines, les FANG (Facebook, Amazon, Netflix, Google). Les BAT disposent également d’un meilleur accès à un marché régional plus important. Au bout du compte, la Chine doit éviter de tomber dans le piège du faible revenu, dont sont victimes de nombreux marchés émergents. C’est pour contourner ce risque qu’elle mise autant sur sa politique «Made in China 2025» en parallèle de la montée en gamme de ses chaînes de valeur.

Asie-Pacifique

L’avenir du Japon et du reste de l’Asie dépend de celui de la Chine, notamment dans un contexte de diminution de l’influence américaine dans la région. Le programme d’investissement «One Belt, One Road» de la Chine constitue une source de financement importante pour les grands projets d’infrastructures dans toute la région.

Les réformes sont un autre thème important, en particulier en Inde et en Indonésie, où se tiendront des élections en 2019. Dans toute la région, les États s’efforceront de poursuivre la libéralisation économique et les réformes structurelles engagées pour soutenir leur croissance. Ceux qui y parviendront devraient bénéficier de l’appui des millenials, une population jeune et travailleuse.

- Ne pas exclure des régions ou des marchés entiers compte tenu d’un seul événement (par exemple, le Brexit). Il est important de comprendre quels titres et secteurs tireront leur épingle du jeu selon des scénarios spécifiques.

- À l’échelle mondiale, les pressions inflationnistes augmentent avec la hausse des prix à la consommation. Les investisseurs devraient considérer les actions, les matières premières et l’immobilier comme des couvertures naturelles contre l’inflation. Les actions internationales et les matières premières semblent toujours bien positionnées dans l’ensemble.

- La quête de revenus reste pressante dans un environnement marqué par la faiblesse persistante des taux d’intérêt. Aux États-Unis et en Europe, les obligations investment grade et high yield pourraient connaître des difficultés en 2019 malgré des fondamentaux de crédit globalement stables.

- Les stratégies de diversification ne sont plus aussi efficaces car l’assouplissement quantitatif a donné lieu à des anomalies de valorisation dans de nombreuses classes d’actifs. Les idées à contre-courant et les thèmes hors consensus pourraient susciter l’intérêt.

- Le phénomène de disruption politique et technologique avantage certains pays tandis que d’autres sont lésés. Une recherche et une analyse actives peuvent accroître les chances de déceler des sources d’alpha.