La croissance du chiffre d'affaires du secteur du luxe décélère et devrait faire du surplace jusqu'à la fin de l'année. Les cours des actions du secteur sont redescendus de leurs sommets historiques.

Cette «normalisation» a fait peur à certains investisseurs qui fléchissent avec la descente des attentes trop optimistes (bear market slide down a slope of hope).

L'optimisme d’une résurgence du consommateur chinois s'est assombri. De même, l’espoir de voir les revenus des sociétés du luxe croitre à un rythme trois fois plus élevé que le PIB ad vitam aeternam - plutôt qu'à une mesure (tout à fait enviable) de deux fois supérieure à la croissance économique - s’estompe. Si l'on ajoute la hausse des coûts de production, des transformations numériques onéreuses et l’exacerbation des tensions géopolitiques, on obtient un tableau plutôt inquiétant.

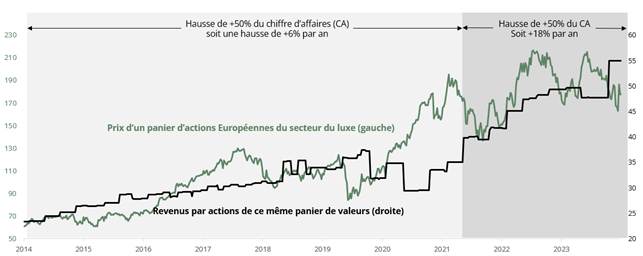

Evolution du prix et des revenus par actions d'un panier de valeurs européennes du secteur du luxe

Source: Carmignac, Bloomberg, Octobre 2024

Mais en y regardant de plus près, il n’y a pas pour autant péril en la demeure.

La question à un million de dollars

Pour les investisseurs le rythme auquel, le cas échéant, les ventes se relèveront est capital. Le problème ne se limite pas à l’évolution du chiffre d'affaires. Les marges ont aussi leur importance. Une croissance des revenus de 2% ou de 6% fera toute la différence.

Dans le secteur du luxe, les coûts fixes représentent généralement les deux tiers des coûts totaux - et ils augmentent: les salaires réels sont positifs, les prix des matières premières sont élevés et, dans la plupart des pays occidentaux, les baux sont indexés sur l'inflation.

Pour une entreprise comme Hermès, dont les ventes progressent à un rythme supérieur à 5%, une stratégie de réduction des coûts est peu probable, et il n'y a donc pas lieu de s'inquiéter. En revanche, pour des groupes dont les coûts augmentent plus rapidement que les revenus, la gageure est importante.

La saison des publications de résultats et un budget français décisifs

Le secteur du luxe est réputé réduire ses dépenses outre mesure en bas de cycle et à l’inverse dépenser excessivement en haut de cycle. Nous y sommes. Les ventes ont atteint leur pic pour la plupart des marques prestigieuses et les marges ralentissent partout.

Nouvel effroi. La décision de la France d'augmenter l'impôt sur les sociétés pour « trouver » 60 milliards d'euros afin de combler un déficit public de 6% s’ajoute au risque de déception lors de l’annonce des résultats de certaines entreprises du secteur. En effet, le projet de loi de finance de M. Barnier pour 2025 prévoit une surtaxe «temporaire» de 10% pour les sociétés réalisant un chiffre d’affaires supérieurs à 1 milliard d'euros et de 20% pour celles dont le chiffre d’affaires est supérieur à 3 milliards d'euros. Et comme l'a dit Milton Friedman, «rien n'est plus durable qu'un programme gouvernemental temporaire»...

Nous estimons que ces mesures réduiront de 2% le bénéfice par action des groupes de luxe basés en France pour l’année prochaine. Sans parler de l’impact (négatif) d'un surcroit d’impôt sur les revenus (la Contribution Exceptionnelle sur les Hauts Revenus) sur l'effet richesse de ceux qui sont les plus enclins à acheter des produits de luxe.

Chez LVMH – considérée comme la référence du secteur - le chiffre d'affaires du troisième trimestre est attendu en hausse de +2,5%, à la faveur de la maroquinerie et des parfums & cosmétiques (principalement aux Etats-Unis) et à l'amélioration - bien qu'encore négative - de la trajectoire des vins et spiritueux. Au premier abord, cela semble convenable. Mais nous restons prudents. Le rythme du ralentissement est susceptible d’être plus important qu’anticipé et les investissements ont été élevés (partenariat avec la Formule 1, les Jeux olympiques, défilés de mode entre sept et huit chiffres) alors même que le chiffre d'affaires est au plus haut. Le spectre de la réduction des coûts pourrait refaire surface.

Chez Kering et Burberry, qui sont dans une situation relativement analogue, la contraction des revenus à deux chiffres induit des baisses de coûts qui pourraient être massives. Et, avec elles, la crainte de les voir peser davantage sur les perspectives de croissance (déjà négatives) des derniers de la classe.

En revanche, L'Oréal, dont 40% du chiffre d'affaires provient de la division luxe, apparait moins affecté; la part des coûts variables (50% des coûts totaux) y est plus élevée qu'ailleurs. Si le chiffre d’affaires du groupe ne se maintiendra vraisemblablement pas sur les niveaux élevés actuels et par conséquent entrainer une baisse de la croissance bénéficiaire. Cette dernière devrait passer de 7,9% à 5% et demeurer tout à fait cohérent avec les multiples de croissance historiques du groupe français de cosmétiques.

Enfin, Hermès devrait voir son chiffre d'affaires augmenter de +10% en tout lieu hormis l’Asie (hors Japon) et la France ; les divisions maroquinerie et prêt-à-porter tirant leur épingle du jeu. Contrairement à certains de ses pairs, les hausses des prix y sont plus rythmées et n'ont donc pas aliéné les acheteurs.

Du croque mitaine au bienfaiteur

A court terme les enjeux auxquels sont confrontés certains groupes de luxe sont plus effrayants que réjouissants, mais les perspectives à plus long terme sont plutôt positives.

L’amorce d'un cycle mondial de baisse des taux de politique monétaire et les dernières annonces de relance chinoise mettent un plancher sous le risque de baisse.

Pour les investisseurs désireux et capables de voir au-delà du «mur des inquiétudes», 2025 devrait être une année passionnante pour le secteur.

Tout d’abord, une demande offshore ranimée par le regain de confiance de la classe moyenne chinoise consécutif aux plans de relance budgétaire et financier (la Chine représente 25% de la demande du secteur). Deuxièmement, l'amélioration de la trajectoire économique aux Etats-Unis et en Europe. Troisièmement, le secteur bénéficie d’une faible élasticité des ventes aux hausses de prix.

En l'absence d'un «atterrissage en douleur» de l'économie mondiale, 2025 devrait voir les ventes du secteur évoluer dans le bon sens. Ainsi une trajectoire de «ralentissement en route vers la normalisation» à une celle d’une «reprise vers un rythme plus normal» devrait permettre au secteur de connaitre un sort plus favorable.