Les marchés immobiliers résidentiels de la zone euro et des États-Unis ont bien résisté et ça devrait continuer.

Ils devraient continuer d’être soutenus par la poursuite de la reprise de l’activité économique dans les trimestres à venir. Les régulateurs resteront attentifs à ces évolutions qui contribuent au contexte actuel de tensions sur les prix des biens et services.

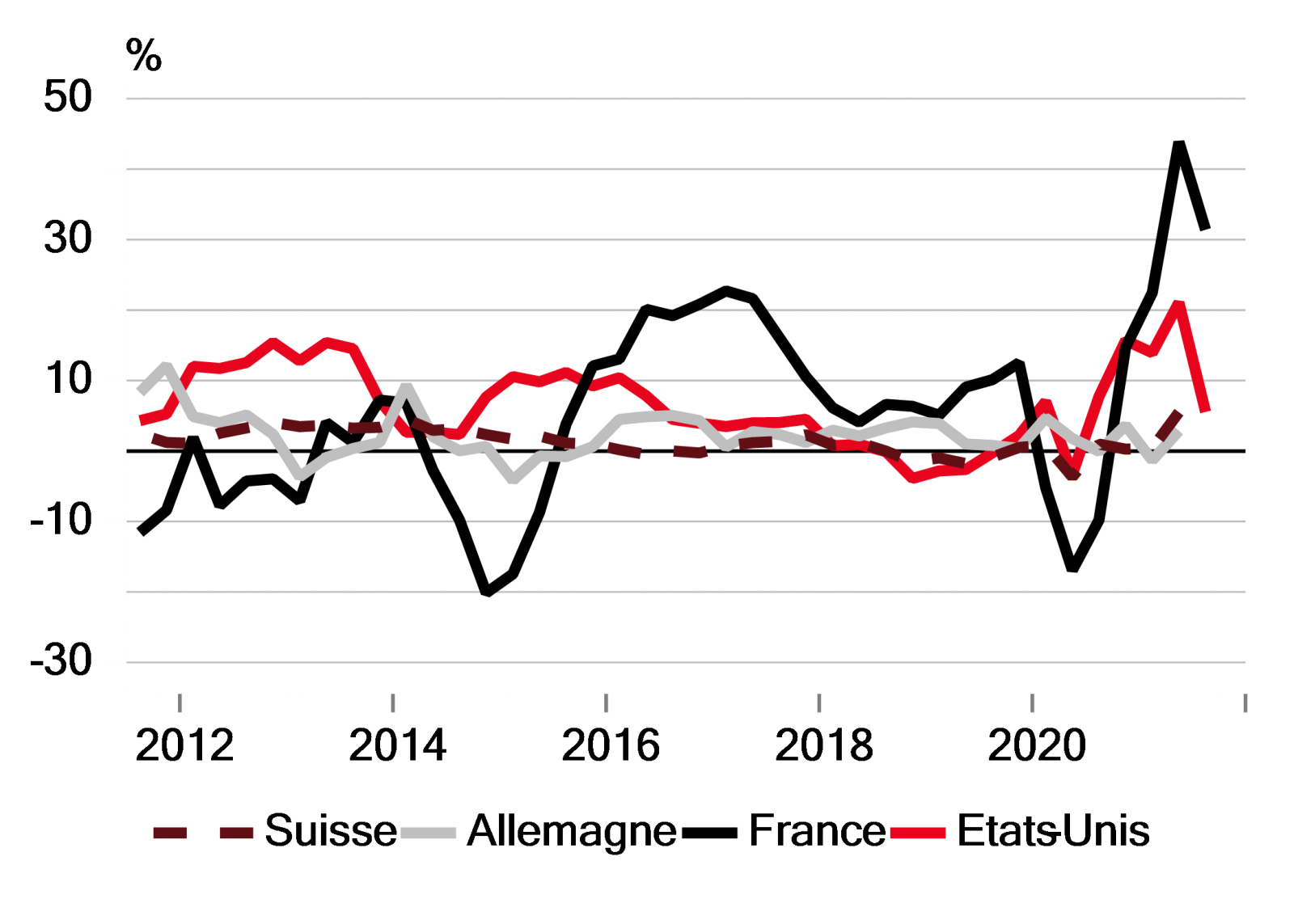

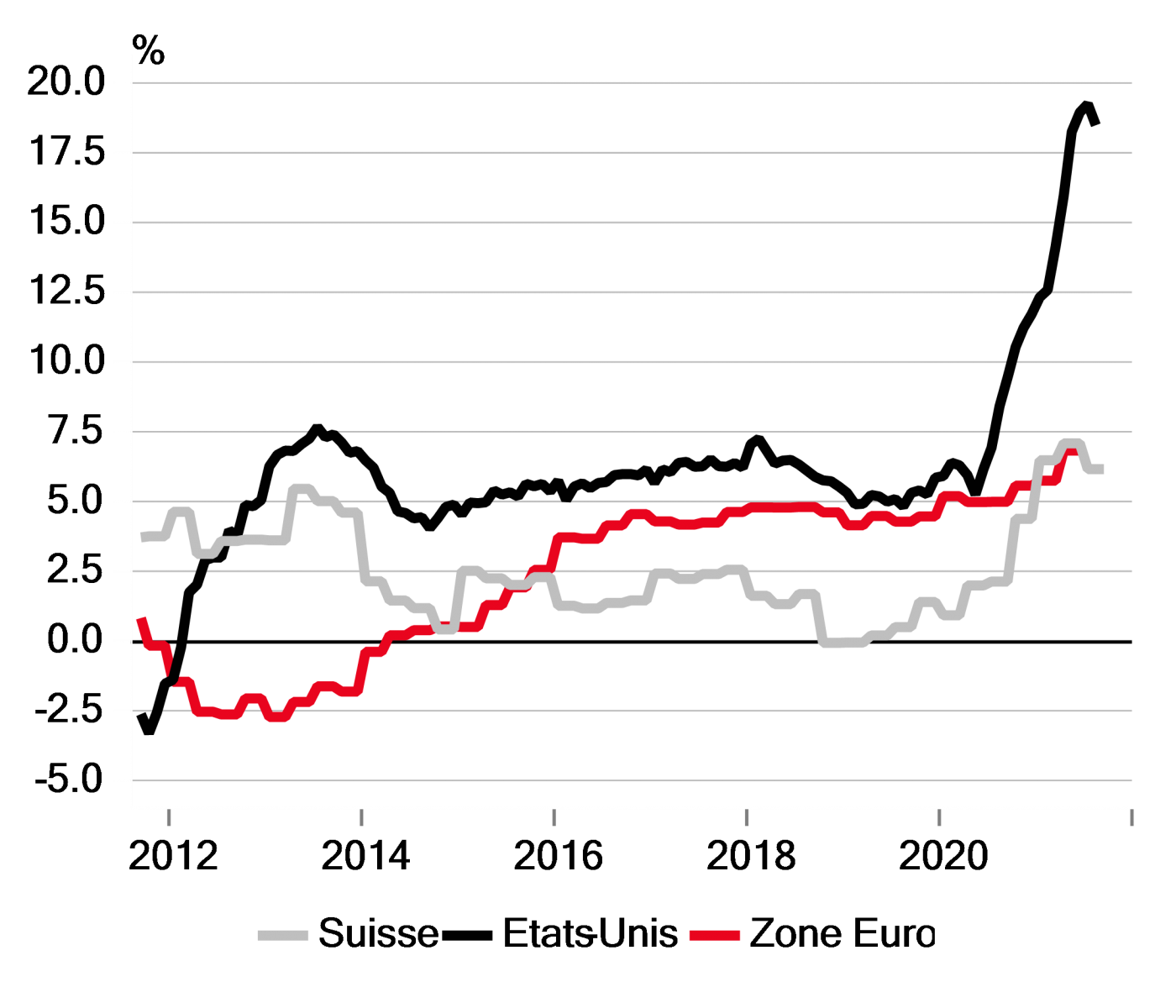

Au démarrage de la crise sanitaire, les marchés immobiliers résidentiels étaient d’ores et déjà engagés dans des cycles d’expansion relativement longs. En zone euro, les prix étaient en croissance depuis 2014, tandis que l’investissement augmentait depuis 2015. Aux Etats-Unis, les prix étaient en croissance depuis 2012, avec une croissance modérée de l’investissement depuis 2016. Le démarrage de la crise du COVID a provoqué une baisse marquée de l’investissement des ménages dans l’immobilier qui s’explique assez logiquement par les contraintes liées aux confinements. Cela aurait pu faire craindre le début du retournement des cycles déjà bien avancés, à l’image de ce que l’on a pu connaître lors de précédentes récessions. Au contraire, les marchés ont finalement bien résisté, avec des prix qui sont restés élevés même au pic des contraintes sanitaires, et avec à la fois une activité et des prix qui ont nettement reprogressé depuis (5% et 15% sur les prix respectivement en zone euro et aux Etats-Unis, 15% et 5% sur l’activité).

Investissement immobilier résidentiel en variation sur un an

Différents facteurs devraient continuer de soutenir les perspectives des marchés du logement. La poursuite attendue de la reprise de l'activité économique soutiendra les revenus des ménages et les perspectives d'emploi, y compris lorsque le soutien budgétaire s'estompera progressivement. Les conditions de financement devraient aussi rester favorables, avec notamment des taux d’intérêt en termes réels toujours très faibles. Enfin, une partie de l'épargne accumulée (évaluée à 680 milliards d’euros en zone euro et 2500 milliards de dollars aux Etats-Unis) pendant la pandémie pourrait être réorientée vers le marché immobilier dans un contexte de faibles rendements et d'augmentation de l'attrait relatif du logement à des fins d'investissement. La part de l'immobilier résidentiel dans les portefeuilles immobiliers est susceptible d'augmenter car il est perçu comme un actif plus sûr en période d'incertitudes. Au-delà de l’appréciation agrégée du marché, les nouveaux usages de télétravail pourraient impliquer des évolutions régionales différentes de celles d’avant crise et limiter les tensions dans les centres des principales villes.

Prix de l’immobilier en variation sur un an

Les prix des logements contribuent aux tensions actuelles sur les prix des différents biens et services, et donc à la détérioration du pouvoir d’achat des ménages. Les régulateurs pourraient être incités à resserrer leur politique pour limiter ces effets. Aux Etats-Unis, cela pourrait inciter la Réserve fédérale à resserrer plus rapidement sa politique monétaire. En zone euro, où la BCE sera plus patiente, cela pourrait inciter à un resserrement des politiques macros prudentielles, ces politiques visant plus spécifiquement les conditions d’octroi de crédits.