Avec le risque d'une inflation durablement élevée qui persisterait, le marché des taux est voué à rester volatil.

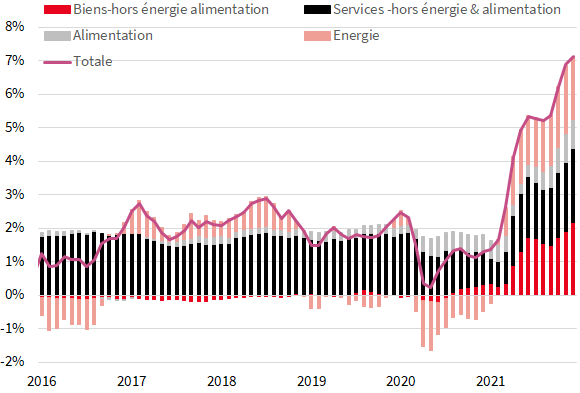

L’inflation américaine est certainement la variable économique dont l'évolution a le plus surpris en 2021. Elle finit l’année à 7%, un niveau de progression des prix à la consommation non observé depuis 40 ans. Les prix de l’énergie expliquent, bien sûr, une part non-négligeable de ce niveau. En effet, même s'ils semblent enfin ralentir en décembre, ils ont affiché une progression de plus de +29% sur un an. Les prix des services, quant à eux, s'accélèrent légèrement en fin d’année. Cependant, ils ne sont pas si éloignés de leur évolution d'avant COVID. Les prix des biens, en revanche, continuent d'évoluer de façon atypique avec une progression rapide. Cela s'explique d'abord par la très forte demande des ménages, ainsi que par des perturbations du côté de l’offre – principalement les goulets d’étranglement sur les chaînes de production.

Graphique 1: Etats-Unis – Inflation et contribution des composantes

Pour évaluer le caractère durable de l’inflation, il apparaît primordial de se pencher sur les évolutions du marché du travail. A noter que les politiques de soutien mises en place pendant la crise aux Etats-Unis ont grandement différé de celles mises en place dans la plupart des pays européens. Les implications sont potentiellement importantes sur l’évolution des salaires. En effet, en Europe, les aides ont avant tout visé à maintenir les emplois en soutenant les revenus des entreprises, tandis qu’aux Etats-Unis les aides ont visé à soutenir directement le revenu des ménages, entraînant d’importantes destructions d’emplois et une forte progression du taux de chômage. La normalisation rapide du marché du travail américain génère des tensions. Les ménages font un retour seulement progressif sur un marché du travail marqué par des difficultés de recrutement. Ces tensions sont visibles sur les évolutions, à la hausse, des salaires. Le contexte d’inflation élevée pourrait les renforcer et engendrer une spirale inflationniste salaires-prix.

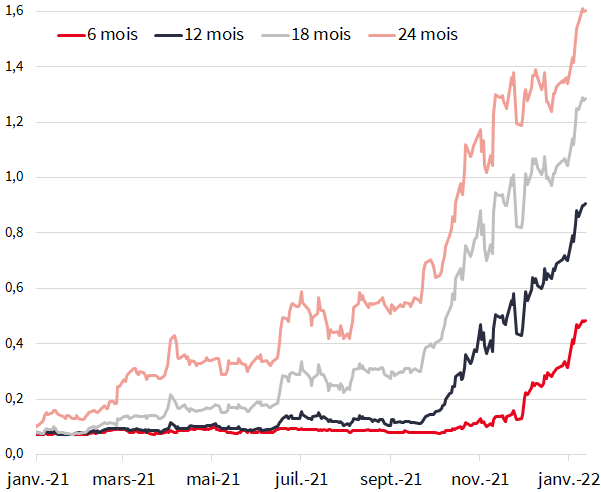

Dans ses publications et interventions récentes, la Réserve fédérale américaine s’est montrée plus «dure» face à ces évolutions. Elle a affirmé à plusieurs reprises son engagement à agir pour maîtriser l’inflation, considérée comme un risque majeur. En conséquence, les marchés monétaires ont réévalué sur la période récente leurs anticipations de hausse de taux. Ils anticipent aujourd’hui entre trois et quatre augmentations des taux directeurs sur l’année à venir.

Tableau 2: Etats-Unis – Fed funds futures

En définitive, dans un environnement où le risque d'une inflation durablement élevée persiste, le marché des taux est voué à rester volatile. Les risques sont ceux de nouvelles réévaluations d’anticipations de politique monétaire, notamment si les tensions sur les salaires venaient à se renforcer. En parallèle, ces tensions sur les salaires resteraient le signe de la bonne tenue du marché du travail et donc de la capacité du secteur privé à pérenniser la reprise économique. Dans un contexte de croissance économique confirmée, les marchés actions devraient être aptes à faire face à une inflation plus élevée et une politique monétaire plus «dure», même si davantage de sélection s’avérera certainement nécessaire.