Les banques centrales maintiennent leur cap monétaire, alors que l’économie ralentit. Les taux augmentent et les cours des actions restent orientées à la baisse.

Jusqu’à la mi-août, les marchés financiers ont été portés par l’espoir que les taux d’inflation avaient culminé; l’espoir que les banques centrales de la planète puissent encore dévier de leur trajectoire de forte hausse des taux d’intérêt cette année; enfin, l’espoir que, compte tenu de l’étonnante robustesse du marché du travail américain, la Réserve fédérale (Fed) puisse réussir un atterrissage en douceur de l’économie américaine.

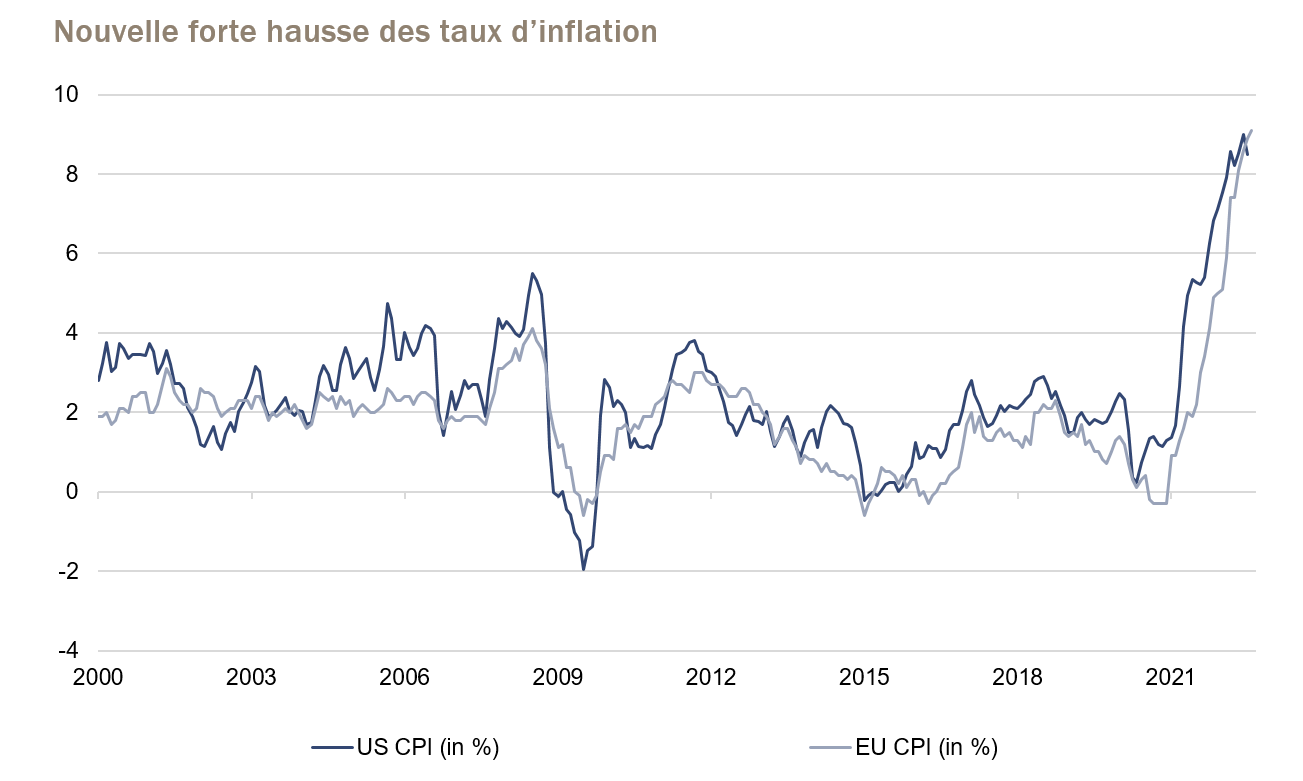

Dans le même temps, nombre de données économiques et d’indicateurs avancés laissent de plus en plus présager une détérioration de la conjoncture. Le volume des ventes au détail recule, les salaires réels baissent et la forte hausse des taux d’intérêt hypothécaires pèse lourdement sur le marché du logement américain. Et tandis que les prévisions d’inflation pour 2022 et 2023 sont toujours davantage revues à la hausse dans toutes les régions, les économistes ne cessent de réduire leurs prévisions de croissance.

Les fortes hausses des taux et l’augmentation des primes de risque de crédit ont entraîné de considérables baisses des cours sur les marchés obligataires. L’indice Bloomberg Globale Aggregate Total Return Index, composé d’emprunts d’État et d’obligations investment grade, a perdu plus de 20% depuis son plus haut de l’année dernière. Il s’agit de la plus forte baisse depuis la création de l’indice en 1990.

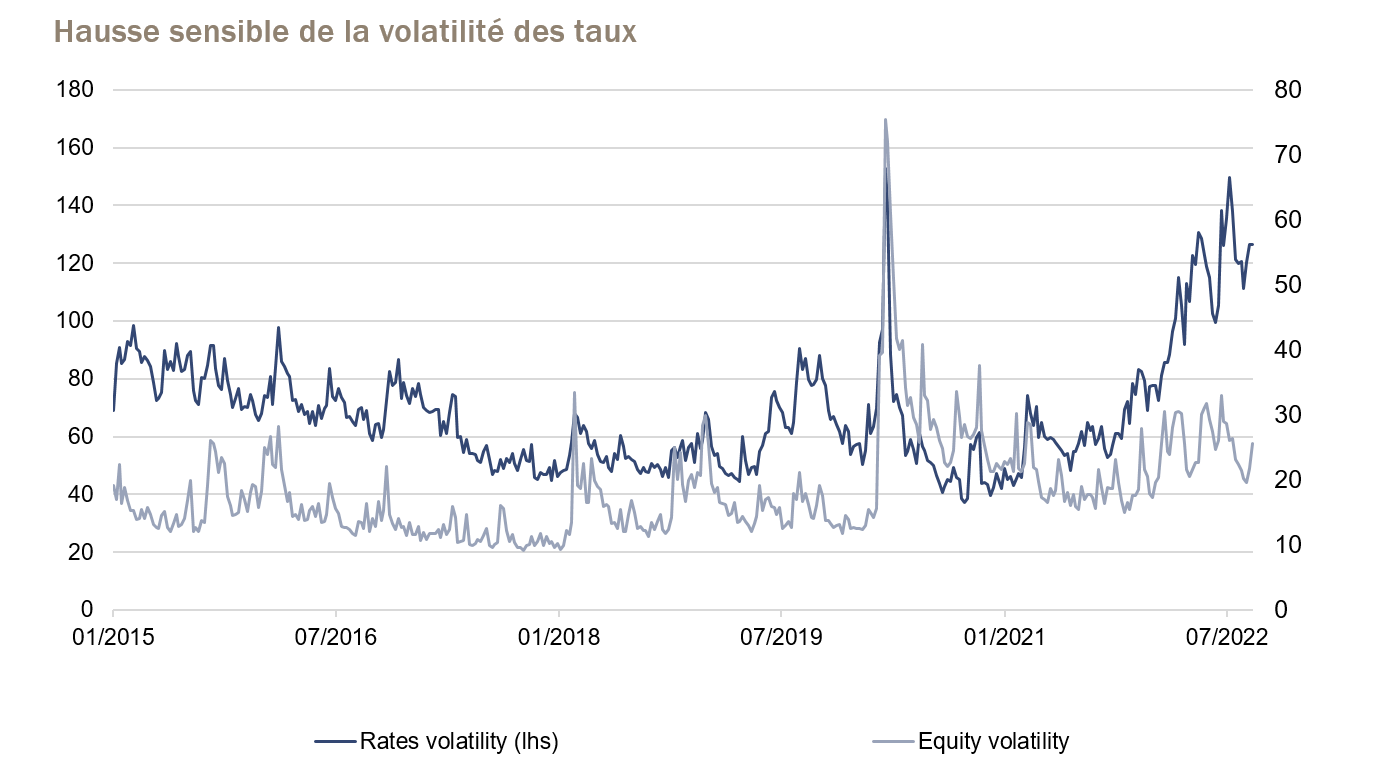

Pourtant, il existe toujours un véritable fossé entre les anticipations des investisseurs concernant la politique de la Réserve fédérale américaine pour l’année à venir et les prévisions formulées par l’organe de politique monétaire de la Fed lui-même. Ces dernières semaines, les membres de la Fed n’ont eu de cesse de rappeler qu’on ne peut actuellement pas s’attendre à des baisses de taux en 2023. Or, le marché s’obstine à anticiper toute une série de baisses. Une divergence qui se traduit par des fluctuations journalières non négligeables des rendements obligataires.

La volatilité des marchés des actions est cependant relativement faible au regard de l’environnement d’incertitude et par rapport à celle d’autres classes d’actifs. La structure de la courbe de volatilité n’indique pas non plus de tensions à court terme sur le marché des actions.

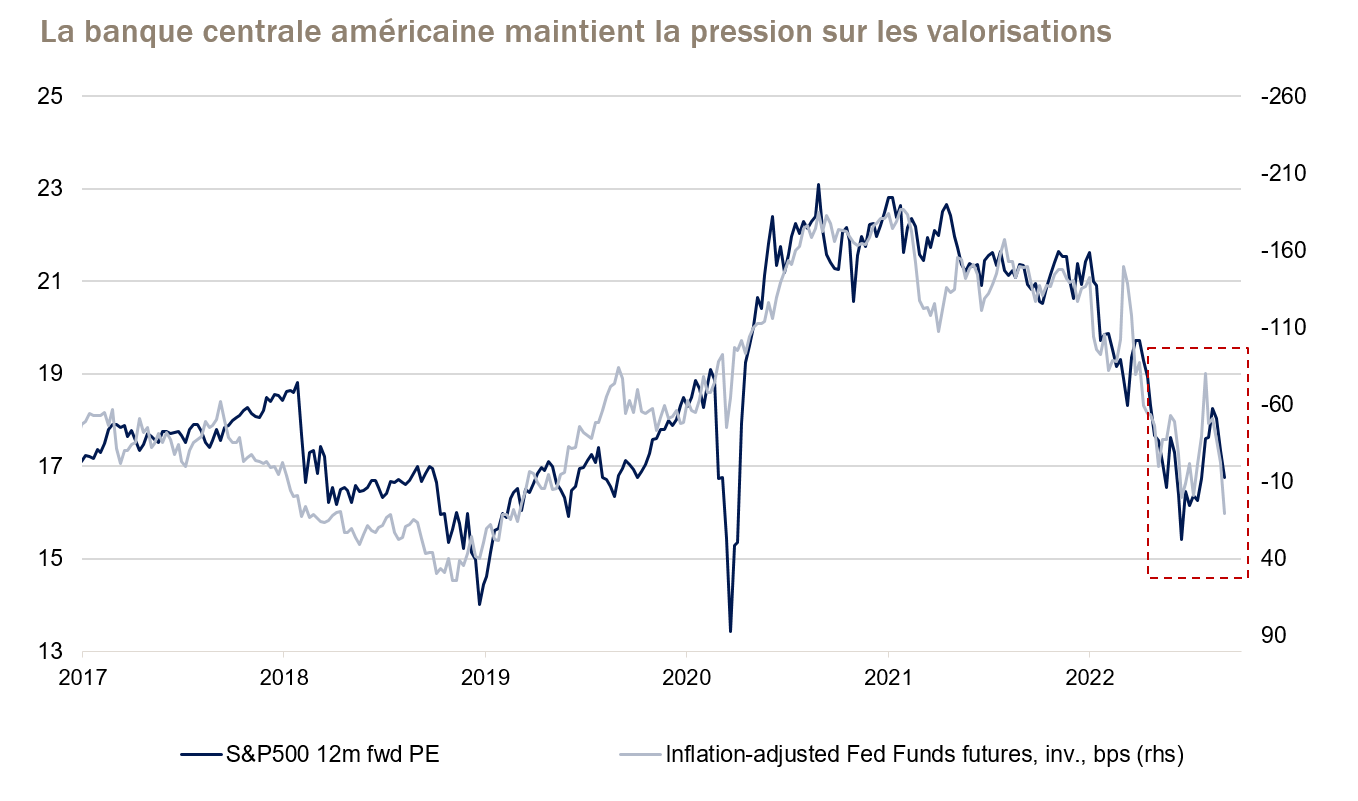

Il en va de même des prévisions de bénéfices des analystes. Malgré de récentes révisions à la baisse, celles-ci restent relativement optimistes pour 2023; ce, en dépit de l’envolée des prix à la production et de la pression qu’exerce la flambée des prix des denrées alimentaires et de l’énergie sur la consommation. La hausse des coûts de production pèsera très probablement sur les bénéfices des entreprises. Une comparaison avec l’évolution des bénéfices lors des précédentes récessions laisse en tout cas entrevoir une marge de baisse significative. Parallèlement, les valorisations pâtissent du maintien par les banques centrales de la planète d’une politique monétaire restrictive. Autant de perspectives peu réjouissantes.

Les marchés financiers doivent garder en tête l’adage selon lequel on ne lutte pas contre la Fed. Contrairement aux décennies précédentes, cette fois-ci, face à des taux d’inflation qui, même s’ils baissent, resteront probablement trop élevés dans un avenir prévisible, la banque centrale américaine ne sera pas disposée à soutenir les marchés, quand bien même la croissance ralentit. Ce qui suggère un positionnement prudent du portefeuille en termes de risques.