Chronique blockchain. Les chiffres en amont de l’IPO du 14 avril sont étourdissants. Une opportunité que l'Europe n'a pas su saisir.

La plateforme d’échange de crypto-actifs Coinbase entre en bourse le 14 avril par un processus de listing direct et non sous forme d’entrée en bourse traditionnelle (IPO).

Ce choix répond à un impératif de rapidité au regard de l’euphorie du marché sur les crypto-actifs, avec notamment Tesla ou Microstrategy ayant tous deux choisi Coinbase comme broker pour l’acquisition de bitcoins pour une valeur respective de 2,2 milliards et de 1,5 milliard de dollars.

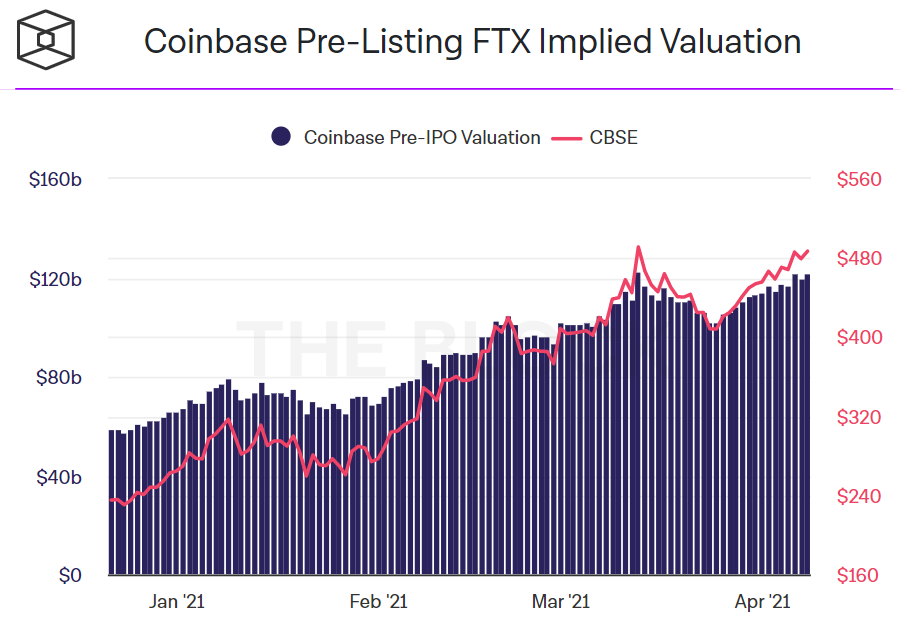

la valorisation de près de 120 milliards de dollars pour Coinbase.

La valorisation estimée par les analystes des différentes institutions ne fait que progresser à mesure que Coinbase fait la transparence sur ses principaux indicateurs de performances financières, comme en témoigne le graphique ci dessous:

Ainsi, cette semaine, Coinbase a présenté ses résultats du premier trimestre 2021 (en comparaison avec le quatrième trimestre 2020):

- Une progression du chiffre d’affaire de 207% pour atteindre 1,8 milliard de dollars

- Un revenu atteignant 800 millions soit une progression de 312%

- Un nombre d’utilisateurs ayant réalisé l’étape du KYC passant à 56 millions soit 13 millions de plus

- La gestion de 223 milliards de dollars de crypto-actifs dont 122 milliards pour le compte d’institutionnels

En comparaison, les banques européennes peuvent pâlir: aucune n’atteint une telle valorisation (près de 120 milliards de dollars pour Coinbase), ni même un nombre aussi important de clients retails. De même, la plupart des acteurs bancaires ont vu leurs chiffres d’affaires et leurs revenus baisser en 2020, s’inscrivant dans une tendance de stagnation qui dure depuis des années.

Cependant, voir Coinbase comme une simple plateforme d’échanges ou un broker serait une erreur fondamentale.

En effet, Coinbase montre des caractéristiques qui peuvent justifier une qualification de GAFAM de la crypto, pour reprendre l’acronyme consacré.

Coinbase joue en effet le rôle de porte d’entrée vers ces nouveaux actifs, et diversifie déjà ses activités avec entre autres:

- Le stablecoin USDC, soit la représentation du dollar dans le monde Blockchain dont circule déjà l’équivalent de 11 milliards de dollars

- Un bras armé de Venture Capital avec des investissements dans Compound, BlockFi, Synthetix ou OpenSea, pour un total de 60 participations touchant à toutes les composantes de cet écosystème (média, infrastructure, protocole de finance décentralisée, marketplace de NFT)

- La conservation de cryptomonnaies pour le retail et les institutionnels et l’accès à des services propres à cet écosystème comme la sécurisation de Blockchain (Ethereum 2.0, Tezos et autres)

- Un module de paiement à destination des commerces et différentes marketplaces pour accepter les crypto-actifs

Cette boulimie rappelle celle des GAFAM qui tendent à concentrer tous les services possibles sur l’internet; Coinbase tend à suivre la même trajectoire pour le secteur Blockchain & Cryptoactifs.

comme le sont Amazon ou Google.

Il est d’ailleurs amusant de pointer la présence de Coinbase dans le consortium Diem piloté par Facebook.

Coinbase devient dès lors un agrégateur de services comme le sont Amazon ou Google, incontournables (heureusement ou malheureusement) dans le contexte de la crise COVID et dont la valorisation tutoie des sommets.

En tant qu’Européens, il est douloureux de voir cette opération et les montants en question. Le couronnement annoncé de Coinbase prolonge et parachève la domination numérique et monétaire américaine, dans cette «extension du domaine de la lutte» que représente le secteur émergeant des crypto-actifs.

Côté européen, Christine Lagarde a annoncé qu’il faudrait 4 ans de plus avant de lancer une Monnaie Numérique de Banque Centrale, dont elle peine encore à décrire l’intérêt. Dans le même temps, on peut remarquer les efforts déployés par les hautes instances pour contraindre toujours plus ce secteur naissant, sans aucune espèce de notion de proportionnalité. Rassurons-nous, il s’agit selon eux de nous «protéger» contre les risques des crypto-actifs...

A vouloir mettre des barreaux partout, il serait pertinent de se rappeler un morceau de sagesse rousseauiste: «On vit tranquille aussi dans les cachots, en est-ce assez pour s’y trouver bien?».