La nomination de Christine Lagarde à la tête de la BCE consacre la fin de l’entre-soi des spécialistes monétaires et le début du temps des politiques et des diplomates.

Le remplacement, en février 2018, de Janet Yellen, par Jerome Powell était un premier indice: un «banquier central pur jus», titulaire d’un doctorat d’économie et spécialiste des mécanismes de création et de diffusion de la monnaie dans l’économie laissait la place à un avocat ayant fait carrière à Washington et dans le capital investissement. Ses discours, directs et sans apprêt, sont également très différents de ceux d’Alan Greenspan ou de Janet Yellen.

La désignation de Christine Lagarde, si elle est confirmée par le Conseil Européen, marque la confirmation de cette inflexion: l’essentiel pour les banques centrales est désormais d’assurer l’efficacité des politiques monétaires et leur bonne intégration dans l’ensemble des politiques économiques. Les diplomates supplantent les experts et la clarté, voire l’accessibilité, de la communication, devient primordiale.

Depuis de nombreuses années, les banquiers centraux sont en effet unanimes: ils ne peuvent soutenir seuls la croissance économique mondiale. Les gouvernements doivent prendre le relais afin de réaliser les transformations nécessaires à l’augmentation de la croissance structurelle, alors que la démographie ralentit et que les moindres gains de productivité ne permettent plus d’atteindre les taux de croissance nécessaires pour parvenir à une réelle prospérité partagée.

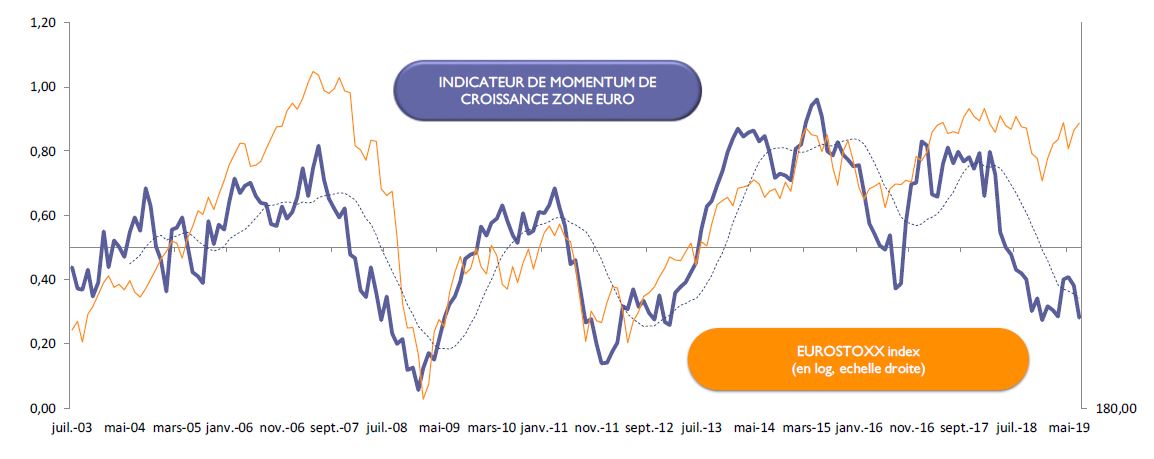

C’est particulièrement vrai en Europe, où le Momentum économique, mesuré par notre indicateur MMS, est toujours médiocre.

Le «Whatever it Takes» épisode 2 de Mario Draghi, annoncé le 18 juin à Sintra au Portugal, n’a pas permis de redresser les anticipations d’inflation dans l’Union Monétaire et le secteur industriel européen patine, à commencer par celui de l’Allemagne. Faut-il alors envisager dans un avenir pas si lointain un «Whatever it Takes» épisode 3, avec, pourquoi pas, des injections directes de liquidités dans les comptes bancaires des agents économiques? Nous ne le pensons pas. La planète financière a désormais davantage besoin de diplomates responsables et accessibles que d’inventeurs créatifs.

En effet, alors que les risques économiques et financiers restent très présents dans une économie mondiale où le niveau d’endettement dépasse celui de 2007, c’est d’abord le repli sur soi d’un nombre croissant de pays, dans le sillage de l’«America First» de Donald Trump, qui pèse sur les perspectives de croissance mondiale. Une coordination entre les grandes banques centrales et, plus largement, entre tous les décideurs de politiques économiques, est, de facto, indispensable pour relancer la croissance, voire pour gérer un potentiel choc financier qui viendrait faire dérailler le train des prévisions rassurantes sur la pérennité du cycle économique actuel.

A ce titre, la nomination à la tête de la BCE de l’actuelle directrice générale du FMI, unanimement reconnue pour ses capacités à naviguer dans un international et réglementaire complexe, à l’image des différents plans de soutiens à la Grèce orchestrés par le FMI conjointement aux institutions européennes entre 2011 et 2015, est une bonne nouvelle… Si elle ne remet pas fondamentalement en cause les principes de l’indépendance, durement gagnée, des banques centrales. Après tout, souvenons-nous du mot de Napoléon Bonaparte: «Je veux que la Banque soit assez dans la main du gouvernement mais n’y soit pas trop».