Avec le retour en grâce des obligations, la diversification sera cruciale dans la gestion des fonds diversifiés.

.jpg)

En matière d’investissement, on entend souvent des phrases comme «Ne mettez pas tous vos œufs dans le même panier». En effet, la constitution d’un portefeuille diversifié peut aider à maîtriser les hauts et les bas des marchés financiers, tout en conférant une plus grande résilience au portefeuille.

En tant que concept fondamental, la «théorie moderne du portefeuille» de Harry Markowitz aide depuis longtemps les investisseurs à diversifier le risque de leur portefeuille et à prendre des décisions d’investissement optimales. Cette théorie part du principe que les investisseurs ont une aversion pour le risque et cherchent donc à maximiser leur rendement pour un niveau de risque donné ou à minimiser leur risque pour un niveau de rendement donné. Markowitz affirme que cet objectif peut être atteint en incluant dans un portefeuille une variété d’investissements ayant des rendements et des risques différents.

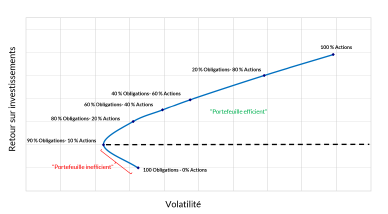

La diversification est un concept central de la théorie du portefeuille. En combinant des investissements qui ne sont pas parfaitement corrélés, le risque global du portefeuille peut être réduit. Markowitz a introduit le concept de «frontière efficiente», qui représente tous les portefeuilles qui offrent le rendement maximal pour un risque donné ou le risque minimal pour un rendement donné. Elle permet donc de déterminer le portefeuille optimal pour un investisseur en fonction de son profil de risque et de rendement (voir graphique).

La théorie de Markowitz a eu un impact majeur sur la pratique de l’investissement. De nombreux investisseurs institutionnels et gestionnaires de portefeuille utilisent ses méthodes pour construire et gérer des portefeuilles. La diversification permet aux investisseurs de réduire le risque spécifique des investissements individuels tout en profitant des opportunités de rendement offertes par le marché.

Le retournement historiquement rapide des taux d’intérêt initié par les banques centrales pour lutter contre l’inflation a eu pour conséquence que la diversification à la Markowitz n’a pas fonctionné au cours de l’année écoulée - tant les actions que les obligations ont enregistré des pertes. Entre-temps, les taux d’intérêt directeurs se rapprochent de leur sommet. Dans le contexte d’une récession de plus en plus probable, les obligations pourraient à nouveau jouer un rôle plus important, car elles offrent désormais des niveaux de rendement attrayants à moyen et long terme. Cela vaut tant pour les obligations d’État que pour les obligations d’entreprise, qui font l’objet de nouvelles émissions intéressantes, comme la plus grosse obligation de l’histoire de l’entreprise émise par Robert Bosch GmbH avec un volume de 4,5 milliards d’euros. Au lieu du paradigme TINA («There is no alternative» - aux actions) qui a prévalu depuis la crise financière, le temps du TAPA (There are plenty alternatives) est en train de recommencer. En particulier, lorsque les corrélations entre les classes d’actifs telles que les actions et les obligations reviennent à l’»étalon-or» à la Markowitz, il y aura de nouveau plus de choix pour les portefeuilles mixtes.