Les investisseurs doivent relativiser la baisse de confiance dans le secteur manufacturier.

Les indicateurs décevants dans les grandes économies industrielles ont rendu nerveux de nombreux investisseurs, de telles statistiques pouvant augurer d'une récession. Ces nouvelles font également suite à une inversion de la courbe des taux américains, qui est traditionnellement le signe précurseur d'un ralentissement.

Cependant, les données moroses du secteur manufacturier contredisent celles plus optimistes du secteur des services, qui tend à être l'indicateur avancé. Au cours des derniers mois, il y a été possible d’observer des signes continus d'un affaiblissement de la confiance du secteur manufacturier. Par ailleurs, l'indice allemand Ifo a atteint son plus bas niveau depuis 2012, l'indice chinois des directeurs d'achat (PMI) est resté à de faibles niveaux depuis décembre et l'indice manufacturier américain ISM (Institute of Supply Management) a même chuté deux points sous le niveau neutre de 50 en Septembre.

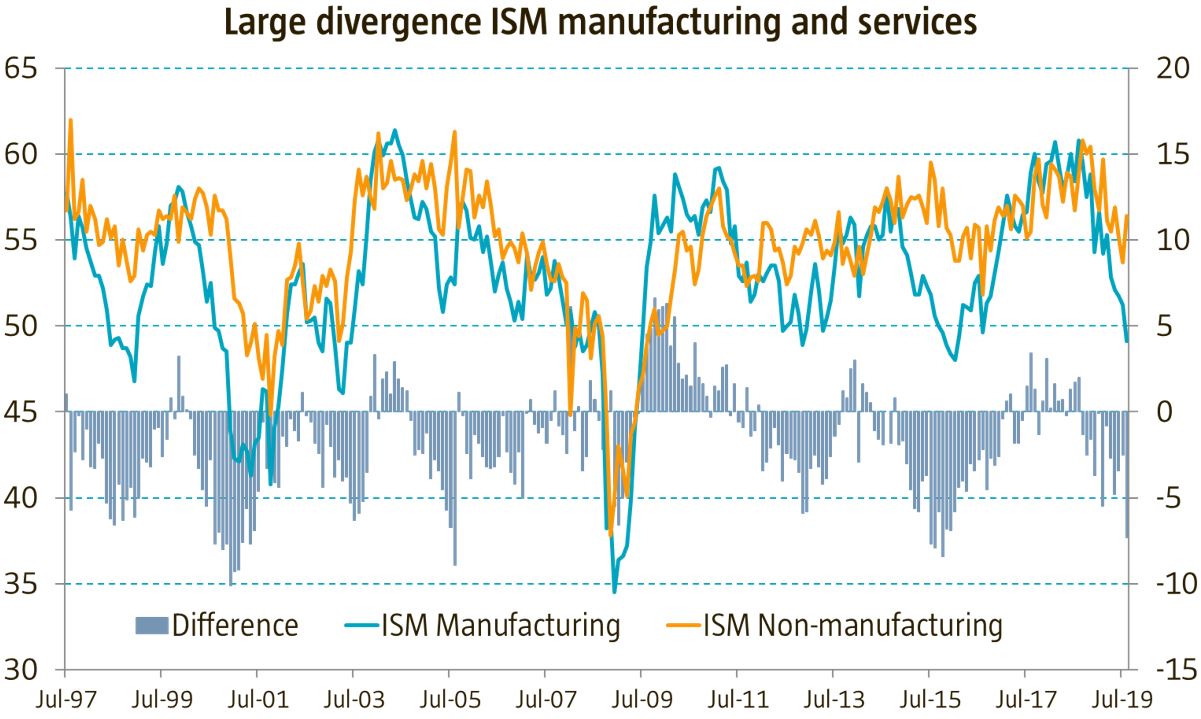

de l'indice du secteur manufacturier et celles de l'indice non manufacturier.

Le secteur manufacturier est donc clairement en proie à un ralentissement à l'échelle mondiale, ce qui sème le doute sur les perspectives pour l'ensemble de l'économie et les marchés actions.

Reste que les indices ne concordent pas totalement entre eux. Aux États-Unis, par exemple, les dernières données de l'ISM reflètent une dégradation mais continuent de montrer une divergence entre celles de l'indice du secteur manufacturier et celles de l'indice non manufacturier (ou des services).

L'indice manufacturier est tombé en dessous de 48 et a atteint son plus bas niveau depuis juin 2009 (47,8). L’ISM des services a également ralenti, mais demeure supérieur au niveau neutre de 50 (à 52,6). Il en a été de même en 2015-2016, lorsque la confiance dans le secteur manufacturier était proche des niveaux actuels et que l'ISM des services est resté supérieur au niveau neutre. L'écart entre les deux est maintenant aussi grand qu'en octobre 2015.

en meilleure santé que le secteur manufacturier.

La conclusion évidente de cette divergence est que le secteur des services est visiblement toujours en meilleure santé que le secteur manufacturier. Mais cette divergence soulève aussi des questions telles que «lequel des deux indices ISM est précurseur» et «que cela signifie-t-il pour l’évolution les actifs plus risqués?».

On a tendance à accorder plus d'attention à l'indice ISM manufacturier qu'à celui des services, probablement parce qu'il dispose d'un historique plus long et qu'il est perçu comme ayant des caractéristiques plus robustes comme indicateur avancé. Par conséquent, le reflexe logique face à toute chute de l'indice manufacturier serait de supposer que l'indice des services tombera également en-dessous de 50. Mais ce raisonnement est-il justifié?

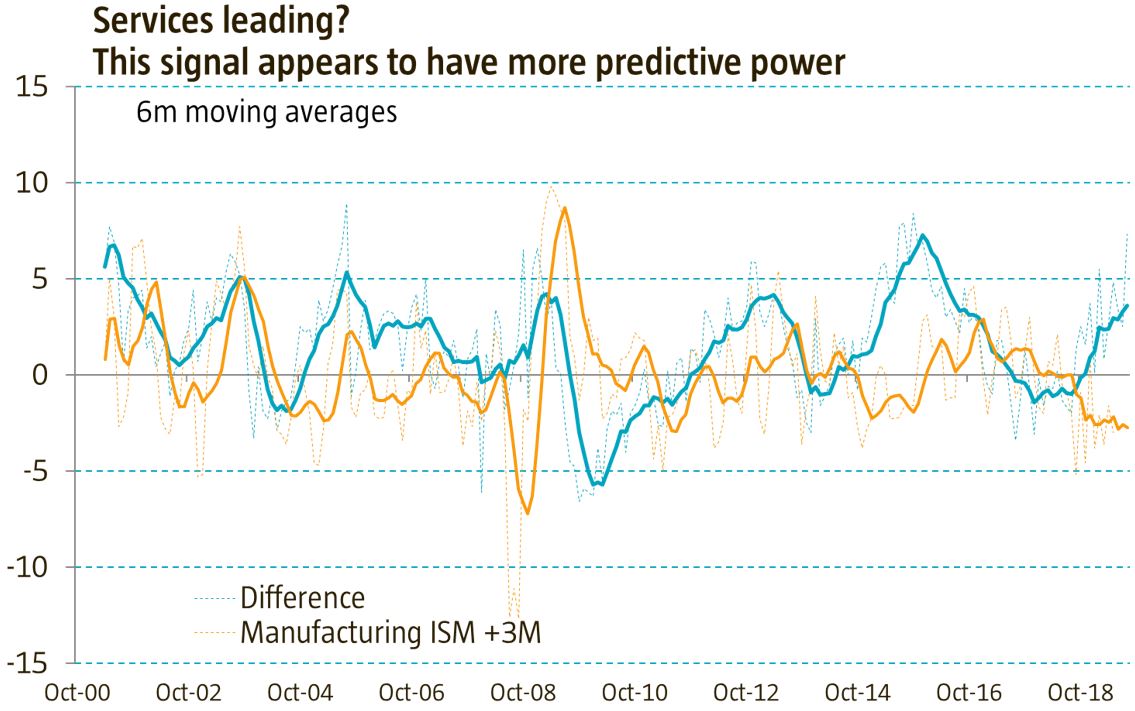

Pour le savoir, un graphique a été tracé pour tenter de prédire l'évolution de l'indice ISM des services à trois mois, en utilisant l'écart entre l'indice manufacturier et l'indice non manufacturier. Mais les données n'ont permis de mettre en évidence aucune relation claire.

En faisant l’hypothèse inverse, un deuxième graphique a été tracé pour tester le pouvoir prédictif du différentiel pour l'indice manufacturier à trois mois. Il s'agissait de déterminer si un signal fort provenant d'une plus grande confiance dans les services pouvait annoncer un rebond de l’indice ISM manufacturier.

Cette relation semble plus évidente. En effet, à plusieurs reprises, un écart positif entre les niveaux de confiance dans le secteur des services et dans le secteur manufacturier a été un signe avant-coureur d'une hausse de l'indice manufacturier.

Nous avons ensuite effectué une analyse de régression sur les caractéristiques avancées de chaque série. Cela a confirmé que lorsque l’écart entre l'indice ISM manufacturier et celui des services est grand, la probabilité que le secteur manufacturier suive l'évolution de celui des services est plus élevée que celle du scénario inverse. Les résultats sont indiqués dans le graphique ci-dessous.

Que peut-on en déduire pour les actifs plus risqués? Nous avons tenté de répondre à cette question en examinant les performances historiques de l'indice S&P 500 et l'évolution des spreads de crédit Investment Grade américains au cours des précédents épisodes de divergence négative d'au moins cinq points entre l'ISM manufacturier et celui des services.

Ceci s'est produit, entre autres, au deuxième trimestre 2015 et au quatrième trimestre 2012. Au total, nous avons identifié sept de ces épisodes depuis 1995. Il ajoute qu'au cours de ces périodes de divergence, on observe impact négatif sur les performances des actions. La performance moyenne en glissement annuel de l'indice S&P 500 tend à diminuer, passant d'environ 9% au cours des six mois précédant la divergence à 1% six mois après le début de la divergence. Cependant, la période de modération des performances est généralement restée brève, 12 mois en moyenne après le début de la divergence, la performance moyenne du S&P 500 se situe de nouveau de 5%.

considérable sur la volatilité des données économiques.

On observe une tendance similaire pour les spreads de crédit. Lors des épisodes précédents, le signal d'alarme de l'indice ISM manufacturier coïncidait avec une augmentation des spreads de crédit Investment Grade américains. Mais si l'on exclut 2008, l’augmentation moyenne est restée limitée à environ 20 points de base, après six mois.

La dernière question est de savoir si les investisseurs devraient par conséquent ignorer le signal d'alerte envoyé par l'indice ISM manufacturier, puisque l'indice des services se montre plus encourageant. La réponse: pas totalement. Tout d'abord, le secteur manufacturier continue d’exercer une influence considérable sur la volatilité des données économiques. La correction des stocks en cours aux États-Unis en est un bon exemple.

En outre, les données passées ont permis de constater que ces mises en garde de l'indice manufacturier ont coïncidé avec une diminution des performances des actions et une augmentation des spreads de crédit. Dans ces conditions, la conclusion la plus optimiste que l'on puisse tirer des données historiques est que la baisse de confiance du secteur manufacturier jusqu’aux niveaux actuels n'a souvent pas été suivie d'une faiblesse similaire du secteur des services. Par ailleurs, dans des épisodes précédents, l'affaiblissement des rendements des actifs suite à une divergence des indices ISM a été limité, à la fois en termes de durée et d'ampleur.